Лизинг как инновационное направление деятельности банков

Плотникова, Т. Л. Лизинг как инновационное направление деятельности банков / Т. Л. Плотникова. — Текст : непосредственный // Молодой ученый. — 2017. — № 44 (178). — С. 83-85. — URL: https://moluch.ru/archive/178/45650/ (дата обращения: 03.08.2023).

Внедрение банков на рынок лизинговых услуг обусловлен, по меньшей мере, двумя факторами: во-первых, лизинг является капиталоёмким видом бизнеса, банки должны эффективно размещать свои денежные ресурсы, во-вторых, лизинг по своей природе тесно связан с кредитованием и служит альтернативой. Привлекательность лизинговой операции для коммерческих банков объясняется тем, что данная банковская операция подкреплена реальным материальным обеспечением. Кроме того, развитие лизингового бизнеса дает банкам возможность расширить круг своих операций, повысить качество обслуживания клиентов и тем самым увеличить их число, укрепить традиционные связи и установить новые взаимовыгодные партнерские отношения с клиентурой [1].

В условиях обострения конкуренции на рынке банковских услуг проведение коммерческими банками лизинговых операций может стать эффективным способом расширения сферы банковского влияния. Коммерческие банки, вкладывающие средства в приобретение имущества, тем самым, вносят свой вклад в оформление стратегии и тактики обновления основных фондов, определять направления развития лизинга, контролировать ситуацию на лизинговом рынке [2].

Косвенное участие банка (лизингового подразделения или дочерней лизинговой компании) может включать в себя:

1) Проектирование лизинговых операций;

2) Разработку механизмов привлечения средств для финансирования лизинговых проектов;

3) Организацию финансирования лизинговых сделок;

4) Установления агентских отношений со страховыми компаниями о страховании имущества, передаваемого в лизинг;

5) Аудит лизингополучателя, оценка имущества, достоверность учета и анализ финансового состояния для реализации лизингового проекта.

6) Переговоры с поставщиками (в интересах лизингополучателя) и выработка предпочтительных условий приобретения оборудования (сокращение аванса, расчеты, дополнительные скидки), а также заключение агентских договоров;

7) Разработка лизингового договора и дополнительных соглашений;

8) Контроль поступлений лизинговых платежей.

Стоит отметить, что большинство лизинговых компаний на рынке лизинга России создано банками. Для банков наличие дочерних лизинговых компаний — это дополнительная возможность выхода на новый уровень в деловых отношениях со своими клиентами. Для оптимизации деятельности, можно получить дополнительную выгоду от лизинга.

Банковский лизинг характеризуется весьма высокой зависимостью условий лизинга от требований «материнского банка». Лизинговая компания, финансируемая ресурсами «материнского банка», хорошо знает его требования к клиентам и лизинговым сделкам, но при этом ограничена в принятии решений о финансировании лизинговых проектов требованиями основного (зачастую единственного) кредитора. В свою очередь, лизингополучателю в ряде случаев проще получить одобрение в лизинговой компании, организованной банком, в котором у него открыт расчётный счёт. В этом случае лизинговая компания не запрашивать некоторые документы, что упрощает процесс одобрения заявки на лизинг и сокращает время принятие решения лизинговой компанией [3].

Финансируя лизинговые сделки, банк приобретает новый источник доходов в виде комиссионных выплат. Банк финансирует покупку, вместо того, чтобы выдавать предприятию ссуду на приобретение указанных средств. Банка самостоятельно их покупает и сдает в аренду: автомобили, технику, оборудование, недвижимость, сохраняя за собой право собственности. Кроме того, банки, за счет развития лизингового бизнеса, могут экономить средства за счет относительной простоты учета лизинговых операций и лизинговых платежей по сравнению с операциями долгосрочного кредитования. При этом банк получает арендную плату (процент от лизинговых платежей), а не ссудный процент. Вместе с тем лизинг относится к числу банковских операций с весьма высокой степенью риска. Риск банка возрастает при оперативном лизинге, когда возникает необходимость возместить высокую остаточную стоимость объекта лизинга при отсутствии спроса на него после окончания срока лизингового договора. Если рассматривать банковские риски, то экономическим интересам банка в большей степени отвечает финансовый лизинг [4, с. 176].

Для предприятий лизинг является специфической формой финансирования капиталовложений. Лизинг обеспечивает возможность предприятиям получить необходимое оборудование без значительных единовременных затрат. Промышленным предприятиям ощутимую выгоду при определенных условиях приносят повышенный уровень амортизации, высокая рентабельность оборудования и сохранение ликвидности.

Стоимость лизинга складывается из регулярных (ежемесячных, квартальных) платежей, основными компонентами которых являются амортизация и процент за кредит. В лизинговые платежи могут включаться также затраты по услугам, предоставляемым арендодателем, которые предусмотрены договором лизинга. Сумма лизинговых платежей обеспечивает лизингодателю покрытие расходов и финансирование покупки оборудования, а также получение прибыли.

Следует отметить, что с экономической точки зрения, лизинг представляет собой сложную операцию, как один из способов финансирования инвестиций и активизации сбыта, основанный на сохранении права собственности на товары за лизингодателем на весь срок договора.

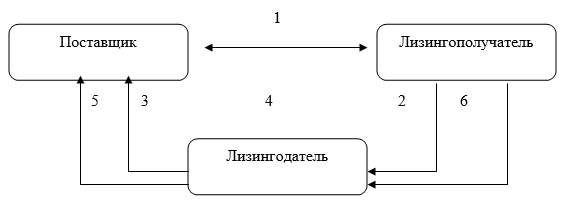

Классическому лизингу свойственен трехсторонний характер взаимоотношений. Первой стороной является собственник имущества (лизингодатель), второй — пользователь имущества (лизингополучатель) и третьей — продавец имущества. (Рис. 1).

Компания, желающая арендовать оборудование с последующим выкупом (лизингополучателя), выбирает продавца необходимого оборудования (поставщик) (1). Подает заявку в лизинговую компанию (лизингодатель), в случае одобрения, заключается договор (2). Лизинговая компания договаривается с поставщиком о покупке оборудования на основе договора поставки (3) с поставкой его лизингополучателю (4). Стоимость товара выплачивается поставщику, и лизинговая компания становится владельцем оборудования (5). Лизингополучатель вносит арендные платежи на протяжении всего периода использования оборудования (6).

Рис. 1. Схема организации лизинговых отношений

Все стороны, участвующие в операции, получают выгоды. Поставщик продает товар и получает его стоимость. Лизингополучатель получает возможность эксплуатировать оборудование, не затрачивая крупных сумм на инвестирование и не замораживая капитал на длительные сроки.

‒ он обеспечивает финансирование инвестиционной операции в полном объеме и не требует немедленного осуществления платежей, что позволяет приобретать дорогостоящие активы без отвлечения значительных объемов средств из хозяйственной деятельности;

‒ формально, предприятию проще получить активы по лизингу, чем ссуду на их приобретение, так как предмет лизинга при достаточной ликвидности может одновременно выступать в качестве залога;

‒ это более гибкий источник, чем ссуда, так как предоставляет возможность обеим сторонам выработать удобную схему выплат (например, есть возможность составить индивидуальный график платежей, отражающий сезонность бизнеса и т. д.);

‒ он допускает различные формы и виды обеспечения;

‒ он снижает риски, связанные с владением активами;

‒ лизинговые платежи относятся на издержки производства (себестоимость) лизингополучателя в полном объеме и, соответственно, снижают налогооблагаемую прибыль;

‒ полученные активы, как правило, не числятся у лизингополучателя на балансе, что освобождает его от уплаты налога на это имущество;

‒ он обеспечивает возможность получения квалифицированного сервисного и технического обслуживания.

Можно сделать вывод о том, что приобретение основных средств в лизинг по сравнению со всеми другими схемами приобретения основных средств (кредит, приобретение из собственных средств) экономит финансовые средства лизингополучателя.

Для банков, финансирующих лизинговые компании, кроме повышения конкурентоспособности существует и ряд других:

‒ получение чистого дохода в виде части лизинговой маржи и рисковой премии;

‒ снижение риска неплатежей лизингополучателя за счет гарантий и возможности изъятия объекта лизинга из эксплуатации;

‒ повышение степени защиты лизинговой операции за счет юридического владения предметом лизинга;

‒ повышение своей конкурентоспособности;

‒ расширение сферы предоставляемых услуг за счет выполнения наиболее сложных лизинговых операций;

‒ повышение оборачиваемости кредитно-инвестиционного портфеля и, как следствие, увеличение объема прибыли и размера дохода;

‒ ликвидность деятельности в течение лизингового периода и по его окончании, возможность демонтажа оборудования и его продажи по приемлемой цене.

- Батаева Н. А. перспективы лизинга как эффективного инструмента инвестирования в инновационную деятельность Ярославской области // Ярославский педагогический вестник. 2010. Т. 1. № 4.

- Лизинг как перспективный источник финансирования инноваций [Электронный ресурс]. — Режим доступа: http://www.libsib.ru.

- Шевченко И. В., Литвинский К. О., Александрова Е. Н. Состояние и перспективы развития лизинга в России // Дайджест — финансы. 2002. -№ 11.

- Иванов А. Н. Банковские услуги: зарубежный и отечественный опыт. — М.: Финансы и статистика, 2002. — 176 с.

Основные термины (генерируются автоматически): лизинговая компания, банк, лизинг, операция, платеж, лизинговая операция, лизинговый бизнес, лизинговый договор, необходимое оборудование, полный объем.

Похожие статьи

Анализ эффективности лизинговых операций | Статья в журнале.

Показатель рентабельности лизинга необходим для оценки прибыльности лизингового

ЛПд — сумма лизинговых платежей и иных затрат на приобретение оборудования.

Анализ риска активных операций коммерческого банка (на примере ПАО «НИКО-БАНК»).

Лизинговые операции: понятие и оценка эффективности

Ключевые слова: лизинг, эффективность лизинга, лизингодатель, лизингополучатель. Лизинг − это вид инвестиционной деятельности, при котором лизингодатель (лизинговая компания) приобретает у поставщика оборудование (предмет лизинга).

Сущность лизинга в современной экономике и его классификация

лизинг, оперативный лизинг, имущество, лизинговая компания, финансовый лизинг, собственность, Россия, лизинговый договор, лизинговое имущество, финансовая аренда.

Лизинг как форма кредитования организации | Статья в журнале.

Ключевые слова: лизинг, вид лизинга, лизинговая компания, лизинговая сделка. Лизинг является одной из форм кредитования, благодаря которой производится передача объекта собственности в длительную аренду с вариантами последующего права выкупа или возврата.

Налоговые преимущества лизинговой сделки для предприятий.

РФ, Российская Федерация, НДС, лизинговый платеж, налог, лизинговая сделка, договор лизинга, недвижимое имущество, полный объем, авансовый платеж.

Преимущества и перспективы развития лизинга в современных.

лизинг, RAEX, программа, лизинговая компания, особое внимание, оперативный лизинг, оборудование, необходимое оборудование, льготный лизинг, компания, Россия.

Понятие, сущность и виды лизинга | Статья в сборнике.

Рис. 2. Схемы лизинга. Лизинг с полной окупаемостью называют финансовым лизингом. Его суть заключается в том, что лизинговая компания покупает имущество для

В зависимости от заключенных лизинговых сделок лизинг разделают на срочный и возобновляемый.

Виды авиационного лизинга и его особенности в РФ

Ключевые слова:гражданская авиация, авиационный лизинг, лизинговый платеж, воздушные суда.

Но авиакомпания не подписывает контракт на покупку самолета, а этим занимается лизинговая компания или банк.

Финансовый лизинг, состояние, проблемы и перспективы

лизинг, предпринимательская деятельность, лизинговая сделка, имущество, операция, платеж, отношение, кредитная задолженность, налогооблагаемая прибыль, научно-технический прогресс.

- Как издать спецвыпуск?

- Правила оформления статей

- Оплата и скидки

Кредит или лизинг: разница, преимущества и недостатки

В случае лизинга заключается два договора. Первый — договор купли-продажи между всеми участниками. Второй — договор лизинга между лизингодателем и лизингополучателем, где прописаны все условия и порядок платежей.

По окончанию договора лизинга оборудование переходит в собственность лизингополучателя, если не было предусмотрено иного порядка. До окончания договора имущество принадлежит лизингодателю. Весь срок договора нужно вести учет лизингового имущества.

Кредит — это банковский продукт, аналог займа

При кредитовании банк выдает заемщику денежную ссуду под определенный процент. Кредит может быть целевой, то есть банк его выдает на конкретную покупку, например, для приобретения оборудования. Если кредит нецелевой, заемщик может тратить его, как захочет.

В кредитовании участвует только два лица: банк-кредитор и заемщик. Кредитор выдает ссуду, а заемщик обязуется ее вернуть через определенное время с учетом процентов за пользование деньгами банка.

При продаже оборудования продавец может даже не знать о том, что покупатель рассчитывается кредитными средствами.

Отличие кредита от лизинга

Несмотря на то, что оба продукта предназначены для одной цели — покупки оборудования и машин, они имеют несколько важных отличий. В каких-то моментах выгоднее взять кредит, а в каких-то лизинг.

Целевая направленность

Кредит — это более широкий продукт, чем лизинг. Его можно использовать на:

- пополнение оборотных средств;

- покупку оборудования, машин и автомобилей;

- покупку недвижимости;

- погашение других кредитов и так далее.

В целом кредит можно направить на любые нужды, в том числе и на покупку оборудования.

Лизинг не зря называют финансовой арендой. Этот продукт можно использовать только для покупки машин, транспорта или оборудования. То есть это строго целевой продукт.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Количество участников

При кредитовании подписывается договор между банком и заемщиком. В нем оговариваются все условия: сумма, сроки, процент, график погашения, штрафы и так далее. Участвует в договоре всего две стороны.

Лизинг сопровождается трехсторонним договором купли-продажи, где участвует лизинговая компания, которая выступает покупателем, продавец и лизингополучатель.

Право собственности

При покупке имущества в кредит оно сразу начинает принадлежать покупателю. Да, оно может быть передано в залог, но все же право собственности остается за заемщиком. К тому же имущество числится на балансе компании-покупателя.

При лизинге имущество принадлежит лизинговой компании. Лизингополучателю оно переходит лишь после закрытия договора лизинга. Само имущество может стоять на балансе лизингодателя или на балансе лизингополучателя. Чаще всего выбирают первый вариант, так как это выгоднее и проще для учета.

Стоимость продукта

При сравнении ставки по кредиту и по лизингу “лоб в лоб” выиграет первый вариант, так как процент по кредиту существенно ниже лизингового. Но есть два момента.

Во-первых, лизингодатель берет на себя часть затрат, связанных с предметом лизинга, например, сервисное обслуживание и страхование.

Во-вторых, некоторые лизинговые компании на постоянной основе работают с производителями, которые дают лизингодателям специальные цены ниже рыночных. Поэтому иногда купить оборудование в лизинг выходит дешевле, чем в кредит, как раз потому, что лизинговая компания имеет скидку от производителей. Это часто встречается при покупке транспорта в автолизинг.

Эксплуатационные преимущества

При покупке имущества в кредит банк не будет помогать вам с его выбором или настройкой. По сути, вы получите только деньги, а на что вы их потратите, банк волнует мало.

При лизинге вы получите целый пакет дополнительных услуг. Например, при покупке автомобиля лизингодатель берет на себя все вопросы по страхованию и сервисному обслуживанию. В лизинговой компании вам в помощь соберут целую команду, в ней будет даже инженер, который поможет при приемке оборудования и вводе его в эксплуатацию.

Налоговые преимущества

С кредитом никакой экономии на налогах нет. Максимум, вы можете принять проценты по кредиту в качестве затрат при расчете налога на прибыль.

С лизингом налоговых преимуществ гораздо больше. Основная причина в том, что вы не покупаете оборудование, а берете его в аренду, поэтому компания может экономить на трех налогах:

- НДС — лизингополучатель принимает в зачет и снижает налог к уплате в бюджет, для этого лизинговая компания ежемесячно выставляет счета-фактуры.

- Налог на прибыль — расходы по лизингу относятся на себестоимость продукции.

- Имущественные налоги — предмет лизинга не стоит на балансе лизингополучателя и не включается в налоговую базу пока действует договор. Кроме того, на предмет лизинга амортизация начисляется с ускоряющим коэффициентом 3, что позволяет в три раза сэкономить после того, как предмет лизинга перейдет в собственность лизингополучателя.

Срок получения

Кредит можно получить на любой срок — от пары месяцев до десятков лет. Во многом это зависит от банка и цели расходования средств. Например, инвестиционные кредиты выдают на 10-15 лет. В зависимости от срока меняются и условия: процентная ставка, периодичность платежей, сумма залогового обеспечения и так далее.

Лизинговая компания — это не банк, поэтому сроки здесь скромнее. Обычно лизинг дают на 1-3 года, но можно найти предложения на 5 лет.

Требования для получения

У банков очень строгие требования для кредитования. Для начала они подробно изучат вашу финансовую отчетность за 2-3 года, попросят предоставить налоговые декларации, оборотно-сальдовые ведомости, справки из налоговой и выписки по расчетным счетам. В некоторых случаях даже нужен бизнес-план.

И, к сожалению, даже полностью собранный пакет документов не гарантирует, что вы получите кредит. У банков есть внутренние нормативные документы, где указаны требования к показателям деятельности заемщика: рентабельность, коэффициент финансовой устойчивости, автономии, ликвидности, NPV и так далее.

Очень часто банки просят залог или поручительство по кредиту, чтобы повысить вероятность возврата средств.

У лизинговых компаний требования менее жесткие. Они также просят ряд документов, но вероятность одобрения гораздо выше. Купленное имущество все равно будет принадлежать лизингодателю. В случае неуплаты его можно будет сразу забрать у лизингополучателя и продать. Это даже проще, чем если бы имущество находилось в залоге. Так лизингодатель минимизирует свои риски.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Первоначальный взнос

При кредитовании не всегда требуется первоначальный взнос. Например, если кредит нецелевой, то ни о каком взносе не может быть и речи. В целевом кредите банки обычно просят сделать взнос до 30%.

В лизинге первоначальный взнос — это обычно обязательное условие. Его размер — до 30%. Но лизинговые компании более гибкие, поэтому можно договорится и о меньшей величине первоначального взноса. Иногда можно получить лизинг вообще без первоначального взноса.

Последствия неплатежеспособности

Если компания с трудом выплачивает кредит, она может провести с банком переговоры по поводу рефинансирования или реструктуризации. У банка есть несколько опций: снизить процентную ставку, изменить график платежей или продлить срок кредита. Ваше банкротство банку не выгодно.

С лизинговыми компаниями тоже можно попробовать договориться. Они также заинтересованы в привлечении и удержании клиентов. Но все же лизинговое имущество полностью принадлежит лизингодателю. Поэтому долго вытаскивать вас из финансовой несостоятельности не будут.

Преимущества и недостатки лизинга

В таблице мы собрали плюсы и минусы покупки оборудования в лизинг.

| Преимущества | Недостатки |

|---|---|

| + не требует залога или поручительства | — сложнее договориться о послаблениях, если есть проблемы с платежеспособностью |

| + транспортные средства можно купить по цене ниже рыночной | — оборудование могут забрать сразу при наличии просрочек |

| + менее серьезные требования к заемщику | — выше процентная ставка |

| + помогает законно экономить на налоге на имущество, налоге на прибыль и НДС | — до закрытия договора имущество остается в собственности лизингодателя |

| + заявку рассматривают быстрее, чем при кредитовании | — лизинг предназначен для конкретных целей |

| + лизинговая компания берет на себя часть забот о сервисе и страховании | — договор лизинга заключается на короткий срок |

| + проще договориться об индивидуальных условиях |

Преимущества и недостатки кредита

Кредит нельзя списывать со счетов. В таблице мы собрали все его плюсы и минусы по сравнению с лизингом.

| Преимущества | Недостатки |

|---|---|

| + имущество сразу переходит в собственность заемщика | — жесткие требования к заемщику |

| + процентная ставка ниже | — долго рассматривают заявку |

| + тратить кредит можно на любые цели | — нет экономии на налогах |

| + более длительный срок кредитования | — нужен залог или поручительство |

| + проще договориться о рефинансировании и реструктуризации |

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В нашей программе вы можете без проблем вести учет, в том числе кредита и лизинга, платить налоги и зарплату, сдавать отчетность. Всем новичкам мы дарим бесплатный 14-дневный пробный период.

Источник https://moluch.ru/archive/178/45650/

Источник https://www.b-kontur.ru/enquiry/758-kredit-ili-lizing

Источник