Почему фондовый рынок США может продолжить падение (оценка влияния выборов в конгрессе)

Мы считаем, что S&P 500 продолжит снижение в преддверии выборов в конгресс США (они состоятся 6 ноября) и рекомендуем сохранять шорт на индекс S&P 500.

В качестве целевого уровня к моменту публикации итогов выборов можно рассматривать отметку 2 600 пунктов. Это на 6–7% ниже текущих значений.

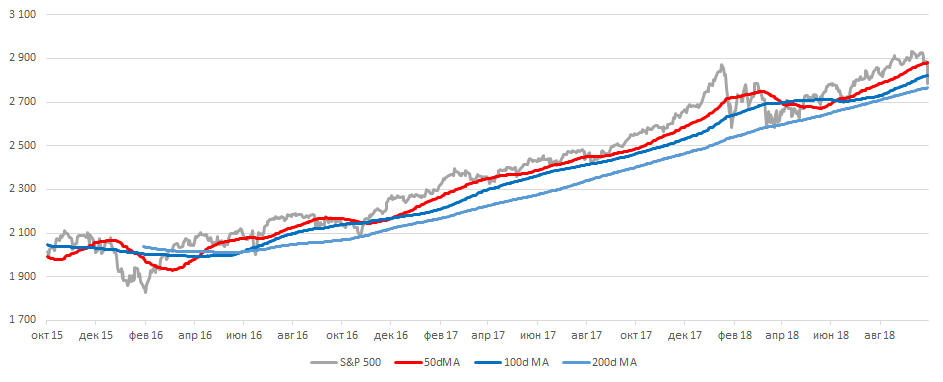

Ближайший важный уровень поддержки — 2 765 (100-дневная скользящая средняя MA), 2 741 (Уровень Фибоначчи 23,6%) и 2 613 (Уровень Фибоначчи 38,2%).

Мы ожидаем усиления волатильности и полагаем, что индекс VIX может достичь отметки 30 пунктов и выше.

Для диверсификации, мы рекомендуем покупать акции бразильского фондового рынка, который может показать высокий рост в случае победы Болсонару во втором туре президентских выборов ( подробнее об этом в обзоре «Актуальные идеи на бразильском рынке акций»).

Краткая история девятилетнего ралли в США и спада на развивающихся рынках:

Нынешний период роста на американском фондовом рынке — самый затяжной за всю историю. Он продолжается уже 3 573 дня. За все это время не было ни одной коррекции более чем на 20%.

Это дольше, чем затяжное ралли девяностых годов, которое завершилось обвалом. Тогда его спровоцировал «крах доткомов». Почти десятилетний рост рынка акций, его совокупная капитализация увеличилась на $17 трлн. и достигла $27 трлн., увеличил стоимость чистых активов населения на $2 трлн.

Всего через 10 месяцев, летом 2019 года, можно будет говорить о самом продолжительном периоде экономического роста в истории США. Его продолжительность составит более 10 лет.

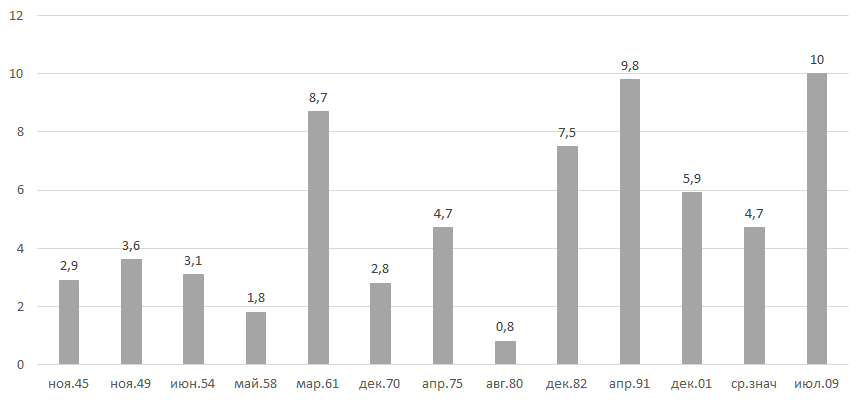

Продолжительность экономического роста в США, лет

Источник: JP Morgan, ITI Capital, Bloomberg

Период роста акций на американском рынке начался с разворота в начале марта 2009 года. Этот рост продолжается девять лет, семь месяцев и восемь дней.

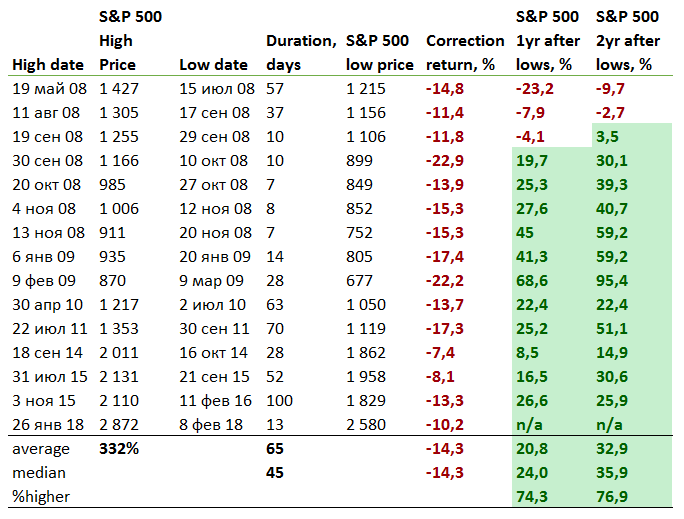

Совокупная накопленная доходность рынка за все это время достигла рекордного уровня 332%. Мало кто мог ожидать такой динамики, когда фондовый рынок США только пытался нащупать почву под ногами после 50%-го обвала во время мирового финансового кризиса.

С марта 2009 года рынок пережил восемь крупных коррекций, однако ни разу не падал более чем на 20%. Средний масштаб этих коррекций составляет лишь немногим более 14%.

По итогам первого года, после каждой коррекции, рынок в среднем рос более чем на 20% относительно минимума, а по итогам второго года — более чем на 30%.

Источник: Bloomberg, ITI Capital

История коррекций на рынке США за последнее 10 лет:

После кризиса ипотечного долга американский рынок сильнее всего пострадал в результате кризиса греческих долговых обязательств.

Тогда с апреля по июль 2010 года рынок упал на 12%. В июле — августе 2011, когда инвесторы опасались кредитного кризиса в Европе, американские фондовые индексы упали на 17%.

Следующая волна продаж накрыла Уолл-стрит в сентябре — октябре 2014 года. Индекс S&P 500 просел тогда на 7,5%. Участников рынка сильно обеспокоили такие события, как американские авиаудары по Сирии, массовые протесты в Гонконге и распространение лихорадки Эбола.

В июле — сентябре 2015 года американский рынок упал на 10%. Катализатором падения стали опасения, связанные с перспективами китайской экономики.

В ноябре 2015 — феврале 2016 года котировки акций сильно упали. Это было связано с обвалом на нефтяном рынке и обострением геополитической напряженности. Индекс S&P 500 снизился тогда на 13%. Последняя коррекция длилась всего 13 дней, когда в конце января — начале февраля рынок просел более чем на 10%.

Следующее усиление волатильности, в результате которого рынок упал на 4%, наблюдалось с конца августа по начало ноября 2016 года, во время президентской кампании в США.

Тогда на президентских выборах победил Дональд Трамп, и это весьма обнадежило инвесторов. К 26 января 2017 года американский рынок акций вырос на 37%.

К апрелю S&P 500 снизился более чем на 9%, под влиянием таких факторов как торговые войны и обострение геополитической обстановки.

Несмотря на эскалацию торговых войн фондовый рынок продолжал расти, тестируя новые максимумы и демонстрируя новые рекорды.

Все это, несмотря на дополнительные пошлины в сентябре, которыми власти США обложили китайский импорт на общую сумму $250 млрд. Поначалу дополнительные импортные тарифы касались только стиральных машин и солнечных панелей на сумму менее $10 млрд.

Пекин ответил Вашингтону, обложив дополнительными пошлинами импорт американских товаров на сумму $110 млрд.

С апреля индекс S&P 500 подрос более чем на 15% и достиг нового максимума в сентябре.

В июне на американском рынке снова можно было наблюдать фиксацию прибыли, катализатором которой стало повышение ставки Федрезерва и доходности казначейских обязательств. При этом индекс VIX был относительно стабилен и держался в диапазоне 12–15 п. п.

Почему фондовый рынок США продолжал активный рост, вопреки росту глобальной волатильности:

Во втором полугодии рост напряжения в торговых отношениях с Китаем, Евросоюзом и партнерами по NAFTA, санкции против России и Ирана и волна продаж, которая накрыла развивающиеся рынки (в частности, Венесуэлу, Турцию, Аргентину, Бразилию, ЮАР и Россию), способствовали притоку дополнительных средств на американский рынок акций.

В результате динамика американских индексов оказалась лучше динамики других рынков.

В условиях сильной глобальной волатильности, катализаторами которой стали протекционизм и популизм Дональда Трампа, а также его импровизации в Twitter, инвесторы рассматривают американский рынок акций как «тихую заводь».

На пике турбулентности второго полугодия глобальные рынки ведут себя иррационально. Причина тому — разрушение традиционной корреляции между разными классами активов.

Американский рынок акций тестировал все новые и новые максимумы, несмотря на укрепление доллара и повышение доходности казначейских обязательств США. Инвесторы сконцентрировали внимание на росте американской экономики на фоне снижения темпов глобального экономического роста.

Лучшую динамику с начала года демонстрируют нефтяной рынок (нефть Брент подорожала на 28%) и фондовые индексы, которые зависят от котировок углеводородного сырья.

Самое активное движение с начала года — это повышение стоимости премии за риск: пятилетний турецкий CDS вырос на 150 п. п., индекс VIX — на 42 п. п., а волатильность валют развивающихся рынков — на 30 п. п.

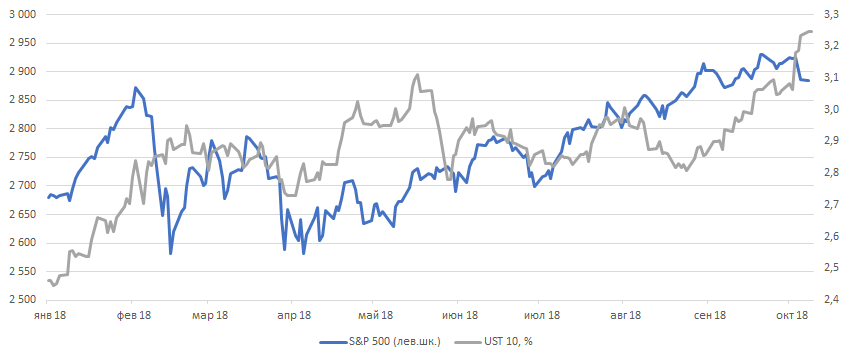

Доходность десятилетних казначейские облигации (КО) США выросла на 32 п. п. Их спред к доходности глобальных облигаций увеличился на 80 б. п.

Влияние роста доходности КО США на рынок акций США:

Рост процентных ставок ограничивает потенциал роста коэффициента «цена/прибыль» (P/E), который, как правило, находится в обратной зависимости от процентных ставок.

Впрочем, обратная зависимость характерна не для всех секторов. У таких секторов, как финансовый, нефтегазовый и промышленный, ее нет. Мы рекомендуем наращивать долю финансового сектора в инвестиционных портфелях с учетом ожидаемого нами повышения процентных ставок в ближайшие два года.

Исторически, рынок акций мог продолжать расти, несмотря на повышение доходности КО США, если ее прирост не превышал 20 б. п. в месяц.

Если же доходность казначейских обязательств повышалась более чем на 20 б. п. в месяц и ее прирост достигал 40 б. п. (или было два стандартных отклонения), то на рынке акций начиналась коррекция.

За прошедший месяц доходность десятилетних КО США выросла на 34 б. п., а индекс S&P 500 снизился на 1,1%.

Каждое повышение доходности на 10 б. п. сопровождается снижением американского рынка акций в среднем на 0,3%.

Источник: Bloomberg, ITI Capital

Влияние выборов в Конгресс на волатильность фондового рынка США:

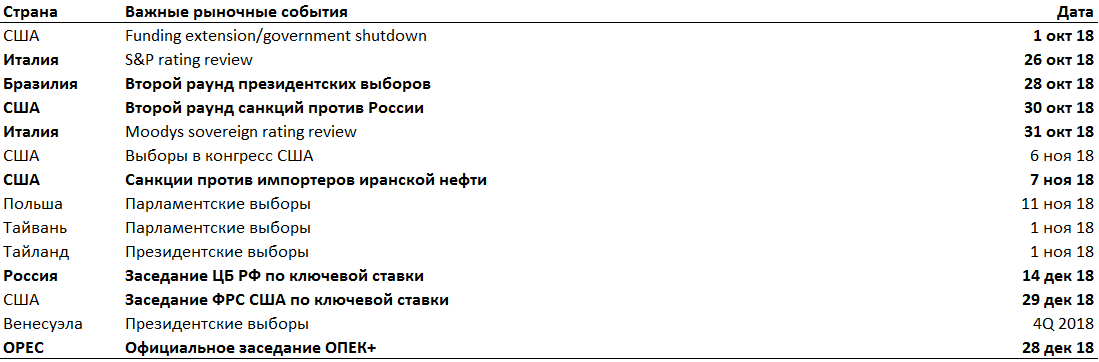

Предстоящие выборы в США — это очень значимый для рынков фактор. Итогом выборов станет 435 мест в Палате представителей и 33 мандата в Сенате, а также 6 665 мест в законодательных органах штатов и более тысячи мест в органах власти более низкого уровня.

Кроме того, в 36 штатах пройдут выборы губернаторов. Вероятность победы республиканцев невысока — рейтинг президента Дональда Трампа в последнее время составляет менее 45%. Исторический опыт свидетельствует о том, что партия действующего президента теряет большинство в Палате представителей.

Для того чтобы обеспечить себе большинство в нижней палате Конгресса, демократам требуется получить более 23 новых мандатов.

Впрочем, по нашему мнению, демократической партии будет непросто добиться большинства в нижней палате. Для этого необходимо перехватить у республиканцев места, которые сейчас заняты представителями штатов Невада, Аризона и Теннесси, где в ноябре 2016 года Республиканская партия одержала победу с большим перевесом.

Американские выборы как президентские, так и промежуточные, традиционно усиливают волатильность на рынке. Это можно было наблюдать в сентябре — ноябре 2016 года, когда индекс S&P 500 упал более чем на 4%.

Американский фондовый рынок сейчас «перегрет», и это обстоятельство вполне может стать предпосылкой для коррекции в преддверии выборов в Конгресс. Они состоятся 6 ноября 2018 года.

Рецессии в США и значительной коррекции на глобальных рынках (падения более чем на 20%), вероятнее всего, следует ожидать лишь в 2020 году. Сейчас американская экономика находится в середине, а не в завершающей фазе цикла.

Чего ожидать в случае победы республиканцев?

Если победу на выборах одержит Республиканская партия, индекс S&P 500 восстановится, а к концу года может подняться до 3 100 пунктов, или +8%, от текущих уровней. Но до этого ожидается коррекция на фоне волатильности.

Динамика фондовых рынков за пределами США в случае победы республиканцев, вероятнее всего, снова ухудшится. Инвесторы будут рассчитывать на дальнейшее улучшение бизнес-климата в Соединенных Штатах и, возможно, новое снижение налогов. Если Республиканская партия возьмет верх, следует ожидать дальнейшего укрепления доллара и ужесточения политики Федрезерва. Это — негативный сценарий для развивающихся рынков.

Укрепление позиций республиканцев в органах законодательной власти США будет означать дальнейшее смягчение режима регулирования в стране, новое снижение налогов и, возможно, очередной этап сокращение программы доступных медицинских услуг для населения страны.

Что последует за победой демократов?

Она может повлечь за собой дальнейшее снижение этого индикатора, в этом случае к концу декабря он может опуститься до 2600, что составит −6,7% от текущих уровней.

Она чревата коррекцией на рынке акций. Такой сценарий повышает вероятность импичмента президента Дональда Трампа и новых расследований. Противостояние между исполнительной и законодательной ветвями власти усилится, а это, в свою очередь, усилит рыночную волатильность.

Макроэкономические последствия такого сценария обусловлены тем, что налоговые инициативы нынешней администрации в перспективе могут быть заморожены. Дональду Трампу будет труднее обеспечить предпосылки для экономического роста после 2019 года.

Рост доходности казначейских обязательств прекратится, и можно будет ожидать ослабление доллара. Это положительный фактор для валют развивающихся рынков.

Источник: Bloomberg, ITI Capital

Искандер Луцко,

Главный инвестиционный стратег ITI Capital

Много воздуха и иголка: когда лопнет суперпузырь на рынке и кто надеется на его рост

Аналитики один за другим предрекают скорый крах перегретого финансового рынка. В январских стратегических рекомендациях главы фондов рекомендуют избавляться от американских акций и вкладываться в золото, а планы ФРС по свертыванию программы количественного смягчения заставляют инвесторов относиться к этим угрозам всерьез. Но эти же эксперты предсказывали схлопывание пузыря год назад. Какова вероятность, что в этот раз пузырь действительно лопнет, и что об этом говорят эксперты и гуру инвестиций?

Суперпузырь 2022 года

26 января Федеральная резервная система (ФРС) США оставила процентную ставку на уровне 0-0,25%, а также официально анонсировала завершение антикризисной скупки активов в начале марта. Американский регулятор дал понять, что в ближайшем будущем может поднять ставку. В планах ФРС — достичь максимального уровня занятости и уровня инфляции в 2% на долгосрочном горизонте, отмечается в релизе регулятора. Пока рынок ждал очередных новостей от Федеральной резервной системы, прозвучало много прогнозов скорого схлопывания пузыря и обвала рынков.

В начале этой недели с очередным апокалиптичным предсказанием выступил профессор финансов Уортонской школы бизнеса Джереми Сигел, сказавший в интервью Bloomberg, что рынки ждет «еще больше боли». Сигел, который в прошлом довольно точно предсказывал уровни индекса Dow Jones, утверждает, что индекс технологических компаний Nasdaq в 2022 году может серьезно снизиться вслед за S&P 500. По его оценке, индекс Nasdaq 100 упадет на 20% с ноябрьских пиков, что означает падение более чем на 7% от текущих уровней. «Когда наступает «медвежий» рынок, он не различает хорошие и плохие акции. Они все падают», — сказал Сигел в интервью CNBC.

Миллиардер и основатель инвестиционной компании GMO Джереми Грэнтэм в открытом письме под названием «Да начнется дикая суматоха» утверждает, что сейчас на рынке сформировался четвертый за последние 100 лет суперпузырь. Прямо сейчас, пишет он, американская экономика вплотную приблизилась к концу этого пузыря, результатом чего может стать общее падение благосостояния граждан США на $35 трлн — если цены на активы приблизятся к средним историческим показателям хотя бы на две трети.

«Ситуация, которую мы наблюдаем, сравнима только с Японией 1980-х, — пишет он. — Впервые в истории пузыри сформировались во всех основных классах активов. Когда на рынки вернется пессимизм, нас ждет самое сильное падение благосостояния в истории США». По прогнозу Грэнтэма, которого называют главным экспертом по пузырям, и который предсказал пузырь доткомов и кризисы 2008-го и 2009 года, суперпузырь на рынке США лопнет «однажды в будущем», а индекс S&P 500 упадет на 45%

Материал по теме

Среди признаков, по которым можно определить, что мы имеем дело с суперпузырем, Грэнтэм называет стремительный рост рынка и «безумное поведение инвесторов» — под последним он подразумевает массовое увлечение криптовалютами и акциями так называемых «мемных» компаний. А растущий вопреки здравому смыслу рынок Грэнтэм сравнил с бессмертным вампиром: «В ход пошло все: его тыкали коронавирусом, стреляли в него завершением количественного смягчения и обещаниями высоких ставок, травили беспрецедентной инфляцией, но эта тварь только летит еще выше… Но когда вы уже почти поверили, что это существо действительно бессмертно, оно просто берет и падает замертво. И чем раньше это произойдет, тем лучше для всех».

Летом 2020 года Грэнтэм признавался, что наблюдает четвертый реальный пузырь за свою инвестиционную карьеру, говоря, что для того, чтобы творить такое безумие на столь неопределенном рынке, «нужна большая наглость». В январе 2021 года он говорил, что на фондовом рынке надувается «грандиозный пузырь», предрекал, что он может лопнуть в течение нескольких месяцев, и утверждал, что большинство инвесторов в данный момент переживает главное событие в своей карьере.

В этот раз Грэнтэм рекомендовал инвесторам избегать американских акций и обратить внимание на акции стоимости развивающихся рынков, а также хранить часть сбережений в золоте и серебре. В прошлом году он советовал примерно то же самое — продавать американские акции роста и покупать акции развивающихся рынков. В краткосрочной перспективе совет оказался не очень хорош. Хотя на протяжении прошлого года индикатор Уоррена Баффета периодически сигнализировал о скором обвале рынка, а о скором кризисе из-за беспрецедентной инфляции предупреждали все — от Нуриэля Рубини до Рэя Далио, — рынок устоял. Акции американских компаний продолжали расти, как и индекс S&P 500, который в 2021 году вырос на 26,9%.

«О пузырях говорят обычно только постфактум — до свершившегося события заявлять, что на рынке сложился пузырь, может быть достаточно рискованно, потому что до его схлопывания может пройти непредсказуемо много времени, а бороться в одиночку против рынка, убежденного в обратном, крайне сложно, — рассказывает Forbes директор Центра исследования экономической политики экономического факультета МГУ Олег Буклемишев. — Авторитетные на рынке люди уже который год говорят, что вот-вот сейчас все это лопнет и закончится, а оно все никак не лопается и никак не заканчивается».

Кто надувает и сдувает пузыри

Одна из главных причин, из-за которой в начале года участились предсказания схлопывания пузыря на американском рынке, — ожидание повышения ставки ФРС и ужесточение кредитно-денежной политики. «ФРС включила кнопку тейперинга (сокращение программы выкупа. — Forbes) и уже не остановится. Вместе с повышением процентной ставки, которое запланировано уже на март, это приведет к сокращению ликвидности, — отмечает автор Telegram-канала bitkogan профессор Высшей школы экономики Евгений Коган. — Кроме того, глава ФРС Джером Пауэлл недавно обмолвился, что для «подсушивания» рынков придется продавать часть активов с баланса ФРС, что еще больше сократит ликвидность. В моменте, когда на рынке скапливается огромная ликвидность, многие активы становятся пузырями — от криптовалюты до акций роста и недвижимости. А когда эта ликвидность вымывается, вероятны сжатие и переток денег от акций роста к акциям стоимости».

Олег Буклемишев указывает, что в создании финансового пузыря на мировом рынке приняли участие все ведущие центробанки мира, которые в последнее время совместными усилиями активно печатали деньги. «Баланс пяти ведущих центробанков (ФРС, ЕЦБ, Банк Японии, Банк Англии и Народный банк Китая) за 15 лет вырос примерно раз в шесть. Эти деньги, оказываясь в финансовом секторе, разгоняли цены финансовых активов по всему миру. Низкие процентные ставки тоже увеличили вероятность формирования пузыря — нулевые (или отрицательные) процентные ставки означают, что приносящие доход активы могут стоить практически бесконечные величины».

Материал по теме

«Чтобы пузырь лопнул, нужно много воздуха и иголка. Под воздухом я имею ввиду триллионные эмиссии ничем не обеспеченных долларов, хлынувшие в мировую экономику во время пандемии. А иголка в этой аллегории— ужесточение денежно-кредитной политики ФРС США, — говорит инвестиционный стратег «Алор Брокер» Павел Веревкин. — Удорожание денег заставляет инвесторов переоценивать свои активы. При этом около 30% американских компаний могут обслуживать свои долги только при низкой ставке. Если сценарий сработает, нас ждет эффект домино».

Уортонский профессор Джереми Сигел прогнозирует, что ФРС в этом году может повысить ставку восемь раз. Другие эксперты, в том числе Goldman Sachs, предсказывали, что таких повышений будет четыре. «К концу года ставка ФРС, вероятно, составит 2%», — говорит Сигел. Глава Федеральной резервной системы Джером Пауэлл во вчерашнем выступлении не исключил, что регулятор может повышать ставку на каждом заседании в этом году.

Отказ от политики количественного смягчения неизбежно вызовет некоторое охлаждение рынков, так как будущие доходы станут менее ценными, а котировки для всех типов активов, включая акции, недвижимость и золото, начнут опускаться, говорит Олег Буклемишев. Грэнтэм в своем прогнозе тоже предупреждает, что безопасных участков не останется. Однако падение рынков, спровоцированное центробанками, эти же центробанки могут попытаться остановить — социальные и экономические потрясения противоречат их интересам.

«Повышение ставок — это основной процесс, который должен время от времени охлаждать экономическую активность, обуздывать инфляцию и сдувать пузыри, — говорит Буклемишев. — Однако в текущей ситуации для этого могут возникнуть препятствия. Мир фактически 15 лет жил в условиях предельно дешевых денег — люди просто забыли, что бывает по-другому. Когда начнутся повышения ставок, цены активов пойдут вниз, возникнет волна маржин-коллов, возможны панические продажи и банкротства, вызванные неспособностью рефинансировать долг. Но это последнее, чего хотят центробанки и любые регуляторы. Поэтому процесс повышения процентных ставок, о котором так уверенно сейчас говорят, может остановиться посередине. Вероятные последствия могут напугать центробанки, которые сами оказались в каком-то смысле заложниками высокой стоимости финансовых активов. В условиях падающего рынка центробанки могут также испытать на себе давление со стороны правительств». По мнению Буклемишева, ФРС может поднять ставку не четыре или восемь раз, как ожидают другие аналитики, а один или два раза — а потом действовать по обстоятельствам. Сама ФРС в своих последних заявлениях предупреждала о перспективе трех повышений ключевой ставки в этом году.

Материал по теме

Сейчас ФРС США находится между молотом и наковальней, отмечает и Павел Веревкин из «Алор Брокер»: «Переходить к агрессивной денежно-кредитной политике у них нет возможности — это обвалит рынки и вызовет рецессию, кроме того, обслуживать свой долг США могут только при низких ставках. С другой стороны, высокая инфляция бьет по финансовым результатам компаний и способствует росту цен на товарных рынках, что подрывает мировую экономику, нуждающуюся в дешевом сырье». Сроки схлопывания пузыря, говорит аналитик, полностью зависят сейчас от действий ФРС.

Президент Rosenberg Research и бывший ведущий экономист инвестиционного банка Merrill Lynch Дэвид Розенберг, предсказавший схлопывание ипотечного пузыря, обратил внимание на отличие нынешнего положения на рынке от 2000-х, когда случился крах доткомов: «Все, что сейчас происходит, напоминает ситуацию начала 2000-х: инфляция, пузырь сектора технологий, слабый рынок труда, плоская кривая доходности, ложный рост на падающем рынке. Но есть одно большое отличие. Тогда ФРС уже завершала процесс ужесточения кредитно-денежной политики, а сейчас они еще даже не начинали».

Управляющий директор Газпромбанк Private Banking Егор Сусин согласен, что из-за того, что все экономические агенты привыкли к отрицательным ставкам, действия ФРС по ужесточению денежно-кредитной политики могут спровоцировать крайне негативную реакцию. В результате ФРС может уже к осени завершить цикл ужесточений и поставить этот процесс на паузу.

«Рациональный пузырь» и люди на заборе

Среди инвесторов, которые пока больше всех пострадали от падения рынков, кого ждут еще большие потери в случае обвала акций роста, — Кэти Вуд и ее компания Arc Invest. Основной фокус ее интереса — технологические компании, и начиная с 2019 года она последовательно завоевывала репутацию самого успешного инвестора современности. К 18 февраля 2021 года ее прибыль составляла 203% — в основном за счет акций Tesla (+1,083%), Block Inc. (+383%) и Invitae Corp. (+330%). Однако с усилением ястребиной риторики ФРС, удача начала отворачиваться от Кэти Вуд — с февраля прошлого года по январь нынешнего фонд ARK Innovation ETF потерял 58%. Аналитики обещают фонду в наступившем году «полное крушение», однако сама Кэти Вуд утверждает, что в долгосрочной перспективе меняющие мир технологии, на которые она делает ставку, все равно принесут прибыль. Своим инвесторам она советует воспользоваться резким спадом и купить еще больше подешевевших акций в ожидании резкого отскока, в котором она уверена. Также она рекомендует не принимать эмоциональных инвестиционных решений, а вместо этого улучшить свои показатели за счет усреднения портфеля.

Кэти Вуд нельзя в этой ситуации назвать беспристрастным экспертом, однако утверждать наверняка, что она ошибается в своих оценках, а все компании в ее портфеле переоценены, тоже сложно. «Особенность пузыря в том, что у него нет границ, — он может раздуваться сколько угодно долго, — говорит Коган. — На примере Tesla мы уже убедились, что стоимость компании может расти до фантастических показателей. Актив стоит столько, сколько за него готовы заплатить — это и есть справедливая цена».

TSLA Котировки акций от TradingView

Олег Буклемишев напомнил также, что существует такое понятие как «рациональные пузыри» — когда люди понимают, что реальная стоимость того или иного актива (такого, как акции Tesla) отклоняется от фундаментальной, но тем не менее видят в этой ситуации для себя возможности. «На американском рынке сейчас очень сильно возросла доля цифровых гигантов, — говорит он. — Люди, которые верят в рациональные объяснения этого феномена — формирование на рынке супермонополий-платформ, или нерушимая вера в это других людей разгоняют стоимость. А рынок всегда складывается из убежденности людей в чем-то».

По мнению Евгения Когана, схлопывания пузыря в 2022 году не произойдет, но будет сильная волатильность и перетекание ликвидности. «Сейчас огромное количество ценных бумаг, в том числе на американских рынках, торгуются достаточно дешево, в том числе нефтяные компании, оборонные концерны, классические автомобильные гиганты, продовольственные компании, — отметил он. — Я не думаю, что в 2022 году все активы подешевеют и будет обвал и коллапс. На рынке много денег, и очень много людей с деньгами «сидят заборе» — еще не определились, куда их вложить».

Егор Сусин считает, что, поскольку в долгосрочной перспективе ставки будут еще долго оставаться на достаточно низком уровне, акции в качестве вложения более привлекательны, чем долговые активы: «Реальные процентные ставки по долговым активам будут оставаться относительно низкими не один год, но в моменте ужесточение политики Федерального резерва приведут к серьезной коррекции на рынке. В том цикле, в котором мы находимся, такие коррекции имеет смысл использовать для формирования долгосрочного портфеля».

Большинство аналитиков при этом рекомендуют консервативные решения в условиях падающего рынка. Джереми Сигел советует сократить объем технологических и спекулятивных акций, переключившись на акции, которые приносят дивиденды. Менеджер из Morgan Stanley Эндрю Слиммон в недавнем подкасте Bloomberg советовал пока воздержаться от «покупок на спаде», так как акции роста еще не достигли дна. Павел Веревкин рекомендует сокращать риски и отказаться от использования заемных средств. Олег Буклемишев говорит, что инвесторам пора «переключать тумблер (между жадностью и страхом) в положение страха». «Правда, чем больше людей переключают тумблер в состояние страха, тем больше вырастет вероятность схлопывания пузыря. Этого тоже не хотелось бы, потому что под этой лавиной будут погребены не только жадные и наивные держатели активов, но и многие невиновные».

Источник https://investfuture.ru/articles/id/pochemu-fondovyy-rynok-ssha-mojet-prodoljit-padenie-ocenka-vliyaniya-vyborov-v-kongresse

Источник https://www.forbes.ru/finansy/453711-mnogo-vozduha-i-igolka-kogda-lopnet-superpuzyr-na-rynke-i-kto-nadeetsa-na-ego-rost

Источник