Венчурные инвестиции в российской федерации

Крайне драматичным стал 2022 год для венчурного рынка России: внешнеполитическая обстановка и экономические ограничения серьезно снизили финансирование инноваций в стране.

Общий объем инвестиций сократился на 80% — с $2,528 млрд до $418 млн (без учета сделки с Miro на сумму $400 млн), а количество сделок уменьшилось на 55% — с 205 до 137.

Подробнее о венчурных итогах 2022 года читайте в обзоре Dsight и RB.RU.

В декабре 2022 прошли всего 8 венчурных сделок на сумму $10 млн: самый низкий результат для этого месяца, начиная с 2017 года. Крупнейшая сделка — с участием компании Medical Visual Systems (создание «умных» операционных помещений для врачей), получившей $4,6 млн от фонда KamaFlow.

Все сервисы и компании, связанные с релокацией, на одной карте

Обычно после спада следует подъем. Актуально ли это для ситуации, которая сложилась на российском рынке?

Содержание:

Методология

При оценке объема инвестиций и динамики показателей венчурного рынка эксперты Dsight учитывали венчурные инвестиции в компании, которые работают преимущественно на локальном рынке, а также компании, основанные гражданами России на локальном рынке, которые впоследствии вышли за рубеж. Компании, основанные россиянами за рубежом, в общей статистике не учитывались.

Под инвестицией понимается приобретение акционерного, уставного капитала непубличной компании-получателя инвестиций и/или предоставление долгового финансирования с возможностью конвертации долей или акций (equity), в том числе и с отлагательными условиями (когда договор вступает в силу только при выполнении каких-то обязательств или при определенных обстоятельствах).

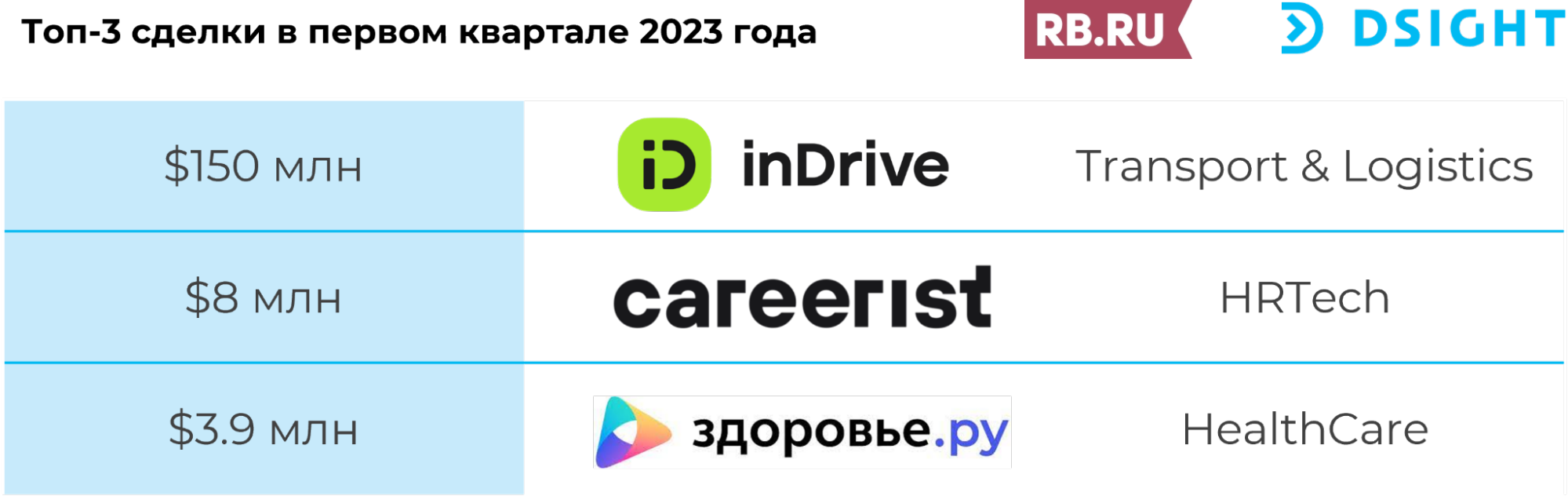

Топ-3 сделки по версии Dsight

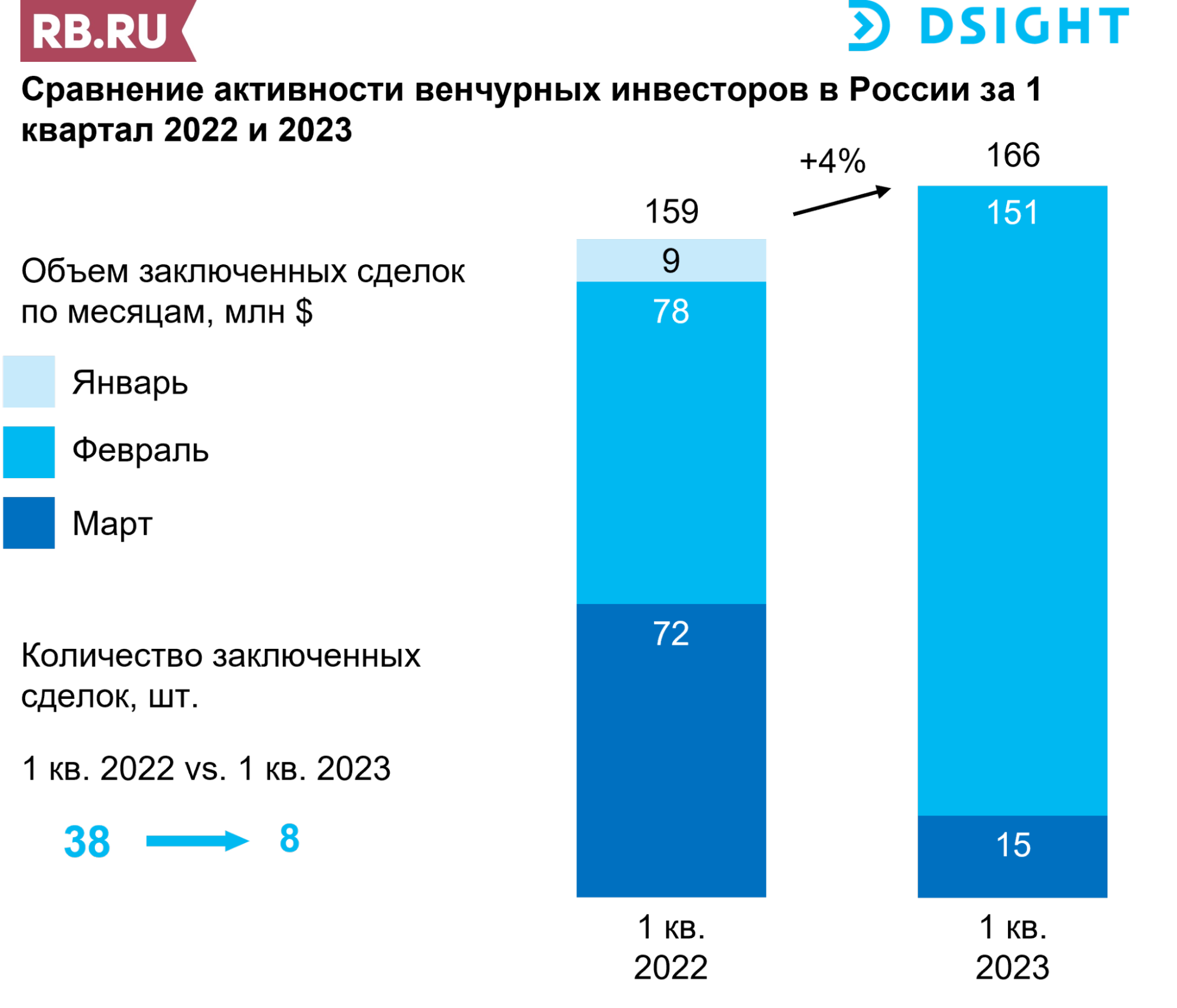

В первом квартале 2023 года участники рынка совершили 14 сделок, из них 8 — с раскрытым объемом. Общая сумма инвестиций, которые привлекли российские стартапы — $166 млн, что на 4% больше по сравнению с аналогичным периодом 2022 года. Три из восьми сделок было заключено со стартапами посевных стадий.

Топ сделок на российском венчурном рынке в первом квартале 2023 года

Такой относительно высокий для кризисного рынка результат был достигнут за счет одной инвестиции в размере $150 млн в компанию inDrive от фонда General Catalyst, на которую пришлось почти 90% от всего квартального объема. Если исключить данную сделку, то объем инвестиций упал в 7 раз по сравнению с первым кварталом 2022 года.

inDrive — компания-единорог, которая была основана в Якутии Арсеном Томским. Она предоставляет услуги такси и дает водителям и пассажирам возможность договариваться о стоимости поездки. В 2021 году компания оценивалась в $1,23 млрд. Большая часть рынка услуг компании приходится на Латинскую Америку — около 60%.

Арсен отмечает, что стартап получил средства «с использованием инновационного гибридного инструмента, который связывает погашение долга с результатами деятельности компании».

Также инвестиции привлекла платформа для подбора персонала Careerist — от группы инвесторов (Cold Start Ventures, Cathexis Ventures, Grand Park Ventures, Xploration Capital) и двух бизнес-ангелов — в размере $8 млн.

Сервис помогает IT-специалистам с опытом и новичкам пройти обучение по интересующим направлениям онлайн. А затем эксперты Careerist помогают выпускникам найти работу.

Фонд Kama Flow и группа бизнес-ангелов, вложили $3,9 млн в компанию «Здоровье.ру» — приложение для заботы о здоровье по полису ОМС.

С помощью приложения можно записываться в государственные поликлиники без очередей и регистратуры, следить за здоровьем и получать персональные рекомендации от ведущих врачей, проходить бесплатные тесты и программы по профилактике заболеваний.

Ситуация на венчурном рынке

Сложно судить о популярности определенных ниш или сфер и общих тенденциях, так как заключенные сделки достаточно разнородны.

В январе на венчурном рынке не было сделок с раскрытой суммой, поэтому на графике они не представлены.

Февраль же оказался для российских стартапов более удачным месяцем: приводим две сделки с раскрытой суммой.

7 млн рублей от венчурно-инвестиционного фонда Татарстана привлекла инвест-платформа Upside (от разработчика ООО «Райп Тех»).

Это проект по привлечению инвестиций в цифровые компании: Upside автоматизирует процесс отбора перспективных бизнесов и формирует диверсифицированный портфель для инвестора. Проценты по вложениям выплачиваются каждый месяц. Разработчики называют использование своей платформы «антикризисной стратегией для сбережений» и заявляют о средней годовой доходности примерно в 24%.

Также средства на развитие получил сервис оценки недвижимости на основе ИИ «Оценка.tech». Стартап привлек 9 млн рублей на pre-seed-раунде от бизнес-ангела Ильдара Гамилова.

Оценку недвижимости обычно заказывают заемщики для получения ипотеки либо ее рефинансирования. Сейчас процесс занимает до трех рабочих дней, потому что заемщики обращаются напрямую к оценщикам, брокерам и застройщикам.

Экспертам приходится проверять все данные вручную и составлять подробные отчеты. А с помощью сервиса «Оценка. tech» в будущем планируется ускорить процесс до одной минуты.

В марте стартап Biometriclabs привлек $500 тыс. от бизнес-ангела Алексея Матвейчука. Компания занимается проектами в области обработки акустических сигналов в промышленности, ЖКХ, транспорте и медицине на базе ИИ.

В обмен на инвестиции Алексей получил долю в 31%. В Biometriclabs планируют направить инвестиции на разработку ПО для мониторинга утечек в трубопроводах.

В конце месяца стартап по производству безалкогольного алкоголя Drinksome привлек $100 тыс. от healthtech-компании Vitobox. Проект был запущен только в декабре 2022 года, но, по словам фаундеров, за первый квартал 2023 года компания заключила контрактов по дистрибуции на более чем 50 млн рублей.

Vitobox и Drinksome разработают матрицу продуктов: безалкогольные ром, виски, текилу, тоник, крафтовое пиво и коктейли. Продавать продукцию планируют на территории России и СНГ, а далее — на рынках Средней Азии и Северной Африки.

Также инвесторы и владельцы галерей Stargift Илья Слуцкин и Вашик Мартиросян вложили $1 млн в арт-стартап Yoomoota. На площадке можно купить дизайнерские скульптуры, картины, коллекционные предметы, мебель и NFT. У каждой вещи есть своя история и уникальный характер.

Это проект российского художника Тараса Желтышева. Тарас говорит, что полученные деньги пойдут на развитие проекта в России и на рынках Азии, Ближнего Востока и Европы.

Слияния и поглощения

На рынке M&A в первом квартале 2023 года было зафиксировано 9 сделок, из них 4 — с раскрытыми суммами. Общий объем сделок составил $110 млн, тогда как в первом квартале 2022 года было зафиксировано 13 сделок на сумму $257 млн. Среди корпораций, участвовавших в покупке стартапов, — «Тинькофф», «Авито» и МТС.

Расскажем о некоторых из них.

Венчурные итоги 1 квартала в России 2022 и 2023 годов

Крупнейшей сделкой стала покупка почти 23% HeadHunter компанией бывшего гендиректора «Мегафона» Kismet Capital Group за более чем $100 млн.

Владелец Kismet Иван Таврин несколько лет был партнером Goldman Sachs и «Эльбрус Капитала», которые являются крупными акционерами HeadHunter. Источники в РБК утверждают, что благодаря этому Иван и так являлся бенефициаром 9% компании, а сейчас Kismet «выпрямила» структуру и увеличила долю в HeadHunter.

Также одной из самых заметных сделок квартала стала покупка 5% интернет-эквайринга Cloudpayments группой «Тинькофф». Таким образом «Тинькофф» увеличил свою долю в компании до 100%.

Дмитрий Спиридонов, сооснователь Cloudpayments, до января 2023 года владевший пятипроцентной долей, пожаловался в своих соцсетях, что «Тинькофф» не выплатил денежную компенсацию за нее. Банк утверждал, что средства поступили на счет предпринимателя.

Далее Дмитрий подтвердил, что деньги он получил, но позже названного срока — однако считает, что стоимость, в которую была оценена доля, не соответствует рыночной. Также сооснователь Cloudpayments утверждает, что подал на банк в суд. О разрешении конфликта пока неизвестно.

Avito выкупил 100% сервиса по поиску новостроек в Москве и Петербурге Roomberry. До этого компания была технологическим партнером Avito. По данным «Интерфакса», консолидация сервиса производится под проект «Авито Недвижимость». Сумма сделки не раскрывается.

МТС купила компанию DY Technologies, которая строит завод по производству импортозамещающих компонентов для автомобилей. С этим приобретением МТС планирует развивать бизнес-вертикаль своей структуры «МТС-Авто».

По мнению экспертов Dsight, венчурный рынок России остается в тяжелом положении, но, несмотря на все проблемы, инвесторы продолжают вкладываться, стартапы стараются развиваться и создавать конкурентоспособный продукт, корпорации создают возможности для пилотирования и масштабирования.

Эксперты платформы считают, в ближайшие годы опорой для российского венчурного рынка будут государственные инвестиции и корпорации, внедряющие инновационные решения.

Чего ждать стартапам и инвесторам

Алексей Мосолов, основатель базы данных венчурной индустрии СНГ Baza VC, оценивает ситуацию на рынке как падение. По подсчетам Venture Guide, в первом квартале количество публичных венчурных сделок в российские компании сократилось в три раза в сравнении с аналогичным периодом прошлого года (методология экспертов сервиса отличается от представленной в нашем материале, например, в статистике не учитываются сделки inDrive и Careerist, поскольку большую часть выручки проекты получают за рубежом. — Прим. RB.RU).

Что касается перспективных сфер на рынке, Алексей говорит: «По предварительным результатам исследования baza.vc, в ходе которого мы опросили более 60 инвесторов, могу точно сказать, что есть повышенный интерес к B2B SaaS и AI/ML».

Оптимистичных прогнозов на будущее эксперт также не дает, поскольку, по его ожиданиям, предпосылок для роста нет. Алексей предполагает, что в следующих кварталах 2023 года тенденция падения продолжится, поскольку нет конкретных драйверов роста.

Александр Горный, сооснователь United Investors, оценивает венчурные итоги первого квартала 2023 года как «существование на грани погрешности».

По его мнению, компании inDrive и Careerist «не имеют никакого отношения к российскому рынку или российскому венчуру». Среди возможных перспективных направлений на венчурном рынке эксперт называет «разве что электросамокаты».

«Для формального роста рынка нужно штучное количество сделок, в принципе, одной очень большой было бы достаточно. Может, это и случится», — комментирует Александр шансы на рост рынка.

«Во втором квартале все точно будет около нуля. Даже в самом оптимистичном варианте геополитики, если завтра вдруг все изменится, уже и третий венчурный квартал точно обречен на прозябание, так быстро рынок не оправится из-за инерции», — резюмирует эксперт.

Артур Мартиросов, венчурный партнер фонда «Восход», чуть менее пессимистичен в своих прогнозах.

«Результаты за первый квартал 2023 года подтверждают, что проектов на стадии А и далее практически нет. Сформировалась “пропасть”, где seed и pre-seed-проекты — слишком рискованное для инвесторов вложение, а более зрелые компании отсутствуют», — комментирует Артур.

Эксперт говорит, что рынок для инвестора находится сейчас в точке, где неопределенность высока, существуют инфляционные риски и ограничены доступные инвестиционные инструменты. Артур считает, что все это будет подталкивать к внутренним инвестициям.

Вместе с тем эксперт говорит, что сейчас сложился идеальный инвестиционный таргет: возможность получить компанию с устойчивым денежным потоком и ростом капитализации, пусть и в будущем.

Артур считает, что в следующем квартале возможен рост в количестве сделок — за счет инвестиций в ранние стадии (Seed/Pre-Seed), но роста в денежном эквиваленте он не ожидает.

Что касается более далекого будущего, эксперт считает: «2024 год может быть интересным как для VC, потому что появится ряд проектов, подходящих под раунд А, так и для PE.

Те проекты, которые в 2022-2023 годах сфокусировались на захвате свободных ниш на рынке, будут, вероятно, привлекательны для дальнейшего масштабирования и вывода на рынок публичного капитала».

По мнению Артура, проекты промышленного и корпоративного ПО вызывают понятный интерес инвесторов на фоне импортозамещения. Как deeptech-инвестор фонд «Восход» видит, что существует запрос на критические сложные технологии.

«В ситуации, когда по объективным причинам невозможно догнать существующие аналоги, одним из сценариев может быть переход сразу на следующий уровень. Но тут острым остается вопрос кадров», — добавляет инвестор.

Фото на обложке: Dsight

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей и событий!

Кто вошел в топ самых активных венчурных фондов России за 2021 год

Telegram-канал «Русский венчур» и компания TMT Investments подготовили исследование деятельности отечественных венчурных фондов за 2021 год. Какие сферы наиболее интересны инвесторам и какой была самая крупная сделка?

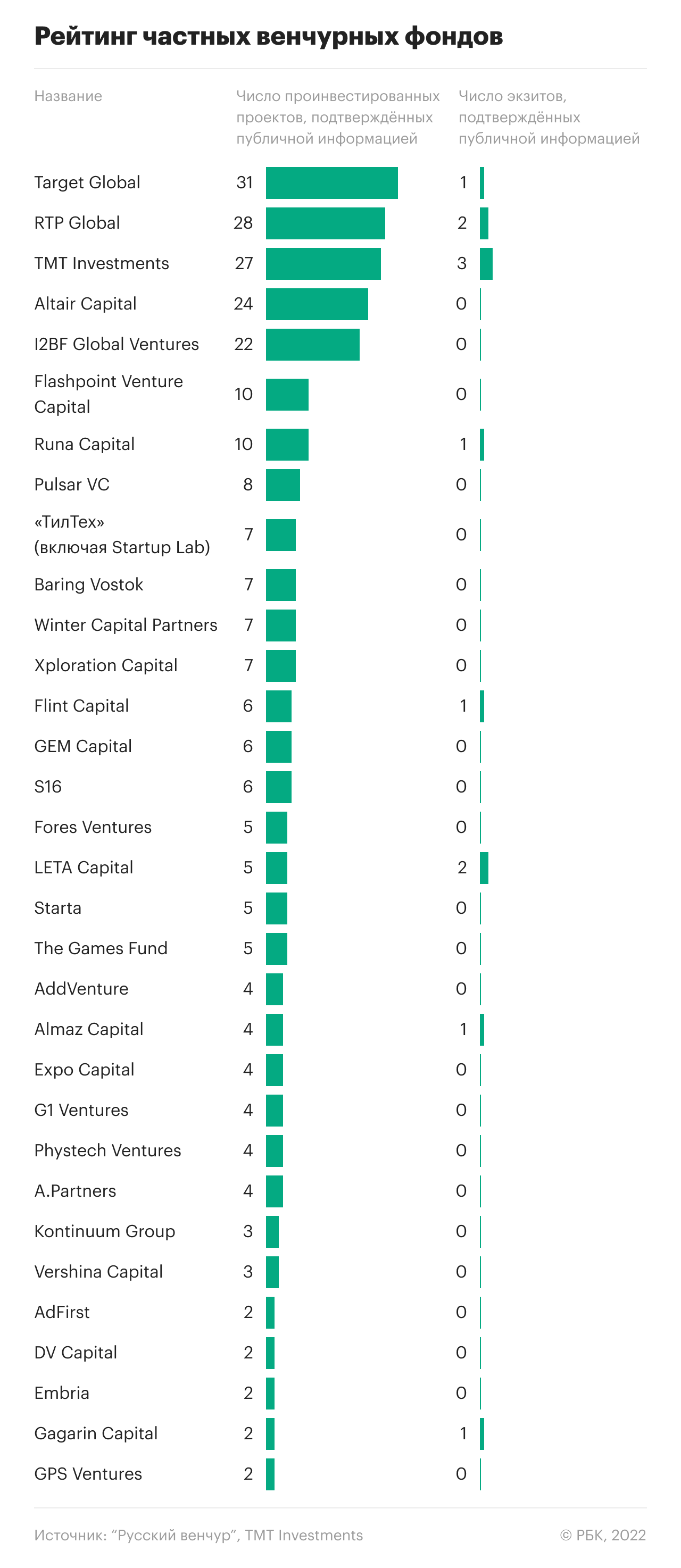

- Исследование не следует воспринимать как список самых лучших фондов. Это — рэнкинг наиболее активных фондов, связанных с Россией.

- В рейтинге представлены фонды и инвестиционные компании, запущенные россиянами (или созданными в России) и совершившие за последний год не менее двух венчурных сделок (и как минимум одну в течение двух последних лет — с российским стартапом). Российский стартап — технологическая компания, созданная в России не более 10 лет назад.

- Фонды ранжированы по количеству совершенных сделок со стартапами по всему миру, основываясь на данных российских и зарубежных СМИ. В подборку не попали иностранные фонды, которые инвестируют в российские проекты, а также государственные фонды.

- Рейтинг составлен на основе публичных данных. Его цель — показать активность отечественных венчурных фондов между 1 декабря 2020 года и 31 ноября 2021 года.

Несмотря на сложную ситуацию на фоне последствий пандемии, 2021 год можно назвать относительно успешным для всего венчурного рынка. Крупные фонды продолжали инвестировать в перспективные проекты, а российские стартапы получали поддержку со стороны отечественных и зарубежных инвесторов.

Частные венчурные фонды

1. Target Global

Частным фондом, который, согласно открытым источникам, закрыл наибольшее число сделок в 2021 году, стал Target Global, среди основателей которого — российские предприниматели Михаил Лобанов и Александр Фролов. Еще в 2018 году СМИ называли инвесторами управляющей компании интернет-холдинг SD Ventures Дмитрия Волкова, одного из создателя Qiwi Сергея Солонина и сооснователя Delivery Hero Лукаша Гадовски.

Фонд предпочитает вкладываться в быстрорастущие компании, развивающиеся в области финансовых технологий, электронной коммерции, туризма, софта и мобильных технологий. Target Global инвестирует в европейские, американские и израильские проекты.

Согласно публичной информации, в 2021 году Target Global участвовал в 31 сделке и совершил 1 экзит. Крупнейшей сделкой прошлого года, которую возглавил фонд, стал раунд на $650 млн немецкого insurtech-стартапа Wefox.

2. RTP Global

Самой крупной сделкой с участием фондов, связанных с Россией, стал раунд на €80 млн (около $1 млрд) берлинского стартапа Urban Sports Club (компания, предлагающая онлайн-членство для людей, которые хотят заниматься разными видами спорта) с участием фонда Леонида Богуславского RTP Global — одного из первых инвесторов «Яндекса» и Ozon. RTP Global (до 2018 года ru-Net) вкладывается в проекты, развивающие свои решения в области ИИ, электронной коммерции, FoodTech, финансовых технологий, транспорта. Фонд инвестирует в стартапы в компании из США, Европы, Индии и Юго-Восточной Азии.

3. TMT Investments

Также в тройке лидеров по количеству публичных сделок оказался TMT Investments. Ранее фондом было профинансировано 27 проектов и совершено 3 экзита. Одной из крупных сделок стали инвестиции TMT Investments в британскую fintech-компанию Outfund в раунде на £37 млн.

TMT Investments в 2010 году запустили экс-учредители РБК Герман Каплун, Артем Инютин и Александр Моргульчик. Это публичная компания, чьи акции были представлены на Лондонской бирже. Фокус — Big Data, SAAS, EdTech, электронная коммерция, финансовые технологии. С момента основания фонд вырос более чем в 10 раз, а число проинвестированных стартапов — 70 штук. Среди портфельных инвестиций TMT три «единорога»: финтех-стартап Bolt, Wrike (SaaS-платформа для управления проектами и совместной работы команд) и Pipedrive (разрабатывает ПО по управлению продажами).

4. AltaIR Capital

Еще одной значимой сделкой 2021 года стало участие AltaIR Capital и инвесторов AltaClub в раунде на $130 млн американского финтех-стартапа Sunbit. По результатам раунда, оценка компании превысила $1 млрд.

Управляющую компанию AltaIR Capital в 2005 году запустил Игорь Рябенький. В 2019 году в портфеле фонда было более сотни стартапов. Среди инвесторов AltaIR Seed Fund называли Millhouse Capital, имеющую отношение к Роману Абрамовичу и Евгению Швидлеру. Преимущественно фонд вкладывается в международные проекты на ранних стадиях, фокусируясь на таких направлениях, как SaaS в b2b и b2c, EdTech, Fintech, AI, HR.

5. I2BF Global Ventures

Одним из самых продуктивных частных фондов 2021 года, вошедших в топ-5, оказался I2BF Global Ventures. Известно о 22 сделках. Одной из самых заметных стала инвестиция в американский проект ServiceTitan (разработчик ПО для компаний, которые обслуживают дома). В раунде F стартапа на $500 млн лидировали Tiger Global и Sequoia Capital Global Equities, а оценка компании превысила в итоге $8 млрд. I2BF Ventures был первым инвестором стартапа, а управляющий директор и партнер фонда Илья Голубович входит в совет директоров компании.

В основном фонд вкладывается в стартапы ранних стадий, отдавая предпочтение Software, Mobile, Energetics, CleanTech и E-commerce.

Корпоративные венчурные фонды

1. Структуры МТС

Среди корпораций одной из наиболее активных оказалась МТС. Было объявлено о пяти закрытых сделках. Самой крупной стала инвестиция в $10 млн «Центра искусственного интеллекта МТС» в американского производителя ИИ-чипов Kneron. Также в середине 2021 года стало известно, что венчурный фонд МТС вложил ₽120 млн в российскую платформу клиентских данных KonnektU.

Венчурный фонд МТС был запущен на основе центра инноваций и инвестиций MTS StartUp Hub. Фонд сфокусирован на поиске перспективных проектов на посевной стадии и в раунде A, которые работают в сфере финансовых технологий, медиа, интернета вещей и других областей, которые связаны с предоставлением цифровых продуктов пользователям.

2. My.Games Venture Capital

По данным на начало 2021 года, было известно о пяти сделках My.Games Venture Capital, инвестиционного подразделения My.Games (входит в VK). За сумму около $4,7 млн структура приобрела миноритарную долю с опционом на контроль игровой студии The Breach Studios, специализирующейся на разработке консольных и ПК-игр. По данным на сентябрь 2021 года, MGVC инвестировал в создание видеоигр уже более ₽6 млрд.

3. Finsight Ventures

Известно о четырех сделках Finsight Ventures за 2021 год. Самым крупным стал раунд на $40 млн индийской healthcare-платформы MediBuddy. FinSightVentures был создан в 2014 году инвестхолдингом «ФИНАМ» и компанией «СкагитИнвестментс». Фонд фокусируется на инвестициях в компании, работающие в сферах финансовых технологий, SAAS, робототехники, недвижимости, «умных» городов. В поле внимания фонда — стартапы из Северной Америки, Юго-Восточной Азии и Африки.

4. Kirov Group Ventures

Фонд Kirov Group Ventures возглавил инвестиционный раунд российского стартапа Tango Vision, получив 7% компании. Сделка была закрыта совместно с российско-французским инновационным хабом Winno.

Kirov Group Ventures — это фонд Кировского завода из Санкт-Петербурга. Структура сосредоточена на поддержке и развитии индустриальных стартапов pre-seed и seed стадий. Фонд вкладывается в технологии Индустрии 4.0, AgroTech, EnergyTech, HR и DPA (digital process automation) в b2b сегменте. Kirov Group Ventures инвестирует в российские стартапы и русскоязычных предпринимателей из других стран.

5. Sistema SmartTech

Замыкает пятерку лидеров по количеству сделок среди корпоративных фондов Sistema SmartTech. Фонд инвестировал около $2,7 млн (примерно 200 млн рублей) в российский сервис доставки Checkbox в обмен на 18,6%. Сам фонд запущен в 2020 году. Якорным инвестором стала АФК «Система» с инвестициями до ₽1,5 млрд. Общий объем фонда — ₽5 млрд. Управляющий партнер — Ксения Шойгу (дочь министра обороны РФ Сергея Шойгу). Другие партнеры не раскрываются. Sistema SmartTech создан на восемь лет с инвестиционным периодом пять лет. Фонд оказывает поддержку стартапам на посевных и ранних стадиях инвестиций. Sistema SmartTech вкладывается в российские и зарубежные стартапы из различных секторов экономики без привязки к конкретным отраслям, например, технологии в медицине, образовании, логистике и транспорте.

Источник https://rb.ru/longread/vc-report-1q-23/

Источник https://trends.rbc.ru/trends/innovation/626a37239a794752c3ac4ba4

Источник