Чистые инвестиции в лизинг

Исследование рынка лизинга, проведенное Центральным банком России, выявило системную неэффективность лизингодателей, бенефициаром которых выступает государство.

Специалисты Центрального банка РФ (ЦБ) провели собственное исследование рынка лизинга за последние три года. Они воспользовались исключительно официальными отчетами лизинговых компаний по МСФО. Советник первого заместителя председателя Банка России Сергей Моисеев, представляя результаты исследования в октябре на конференции журнала «Лизинг Ревю», заявил, что официальный отчет по МСФО является наиболее надежным и информативным источником сведений для анализа финансового положения лизинговых компаний, из всех имеющихся в отрасли.

Отчетность по МСФО, в частности, позволяет проанализировать более показательные величины, чем, например, размер портфеля, считает он, называя статистику, которая сегодня готовится методом анкетирования лизинговых компаний, «рекламно-маркетинговой информацией». Размер портфеля, который постоянно растет,— это скорее ожидаемая выручка от лизинга, доходы, находящиеся «под риском», считает господин Моисеев, и текущую картину происходящего на рынке этот показатель не отражает.

В итоге в периметр исследования ЦБ попали топ-20 крупнейших лизинговых компаний России с совокупными активами около 70% рынка, за исключением нескольких игроков, которые по тем или иным причинам не составляют полного пакета отчетов по МСФО. В качестве основного показателя объемов рынка авторы исследования выбрали параметр из МСФО под названием «чистые инвестиции в лизинг», и картина оказалась далеко не такой радужной, как в общепринятой в отрасли статистике. Два года назад этот показатель в целом по рынку снизился на 1% и только к началу 2018 года увеличился на 7%, говорится в презентации исследования ЦБ.

При этом, по словам Сергея Моисеева, этот рост во многом был обусловлен снижением резервов на обесценение активов лизинговых компаний, а не за счет новых вложений. Поэтому нынешнее состояние рынка можно охарактеризовать только как «стагнация или вялый рост», считает он. Господин Моисеев также обращает внимание на то, что в текущем году снизились размеры авансов по лизинговым сделкам на 29%, тогда как в предыдущем году они росли на 11%. «Падение объемов авансирования поставщиков означает, что произойдет снижение чистых инвестиций в лизинг в будущем, поскольку нет предварительного финансирования будущих поставок имущества»,— пояснил свою тревогу советник первого зампреда ЦБ.

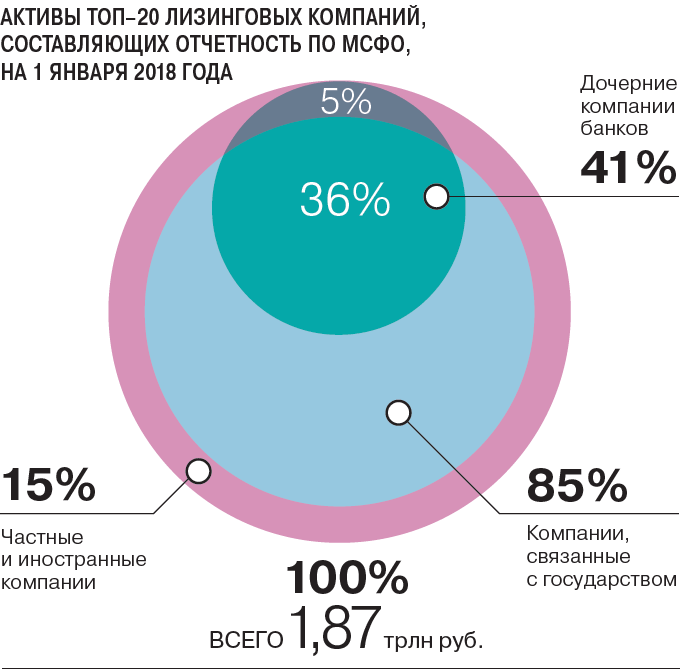

В разгар реформ на рынке регулятор, очевидно, подробно изучает отчетность по каждой компании, но для публичных целей авторы исследования решили представить рынок в разрезе структуры собственности лизинговых компаний. В первую группу были отнесены игроки, бенефициаром которых так или иначе выступает государство, принадлежащие напрямую органам власти, госкорпорациям, госкомпаниям всех видов, банкам и другим акционерным обществам под контролем федеральных или региональных властей. На эту группу пришлось 85% совокупных активов исследуемого сектора, тогда как на частные и иностранные компании — всего 15%. Третья особенная группа, положение в которой ЦБ решил изучить отдельно,— лизинговые «дочки» крупнейших банков, которые могут как принадлежать государству, так и находиться в частном владении: на них приходится 41% всех активов выбранного сектора рынка лизинга (см. график).

Один из главных выводов сделанного анализа — стагнация в госсекторе: активы подконтрольных государству лизингодателей практически не растут: за три года увеличение составило лишь 3%. Более того, по чистым инвестициям в лизинг именно эти компании показывают снижение уже три года подряд. В противоположность этим трендам в частном и банковском секторах все ключевые показатели участников рынка положительные и имеют устойчивую позитивную динамику, отмечает Сергей Моисеев.

С точки зрения рентабельности операций в этих трех секторах картина выглядит еще более характерно. В то время как частный сектор показывает неплохие результаты по прибыли даже в тяжелые времена, а банковский сегмент практически оправился от кризиса 2014 года, госсектор в лизинге несет значительные убытки: на начало 2018 года эта группа лизинговых компаний получила рекордный совокупный убыток 92 млрд руб., годом раньше — 86 млрд руб.

В 2017 и 2018 годы государство докапитализировало одну из крупнейших лизинговых компаний на 150 млрд руб., поэтому к началу 2019 года в сегменте государственных лизинговых компаний ожидается чистая прибыль на уровне 20 млрд руб. Прогноз ЦБ по частному сектору и банковским «дочкам» по итогам года— около 15 млрд руб. прибыли в каждом из сегментов.

Еще более глубокое изучение отчетности лизинговых компаний позволило авторам исследования обнаружить одну из важных тенденций на рынке — переход лизинговых компаний в арендный бизнес (так называемый оперативный лизинг, который в ходе продолжающихся реформ планируется отделить от деятельности финансового лизинга). И в наибольшей степени этому способствуют действия лизинговых компаний, связанных с государством: рост стоимости имущества, переданного клиентам во временную аренду, в этом сегменте рынка составил 61%, причем частный сектор вообще оперлизингом практически не занимается, свидетельствуют данные исследования ЦБ.

Ключевые показатели деятельности ТОП-20 лизинговых компаний, составляющих отчетность по МСФО в 2016-2018 годах

Источник данных: исследование ЦБ РФ, октябрь 2018 года.

По мнению Сергея Моисеева, к такой ситуации привела комбинация из нескольких причин, и неэффективность управления портфелем лишь одна из них. Вторая причина — особенности имущества в собственности крупных игроков. «В основном этим компаниям приходится иметь дело с имуществом, которое подвержено высокой волатильности стоимости. Если вы не знаете, сколько, например, вагон будет стоить через десять лет, его гораздо правильнее будет сдавать во временное пользование»,— поясняет он ситуацию прежде всего в наиболее крупных сегментах лизинга — авиационном и железнодорожном. Третья причина — последствия кризиса 2014 года: на балансе у лизинговых компаний еще много возвращенного клиентами имущества, которое приходится повторно сдавать в аренду.

Поэтому считать арендный бизнес хорошей антикризисной мерой неправильно, полагает Сергей Моисеев. «Посмотрев на отчетность, мы видим, что у тех компаний, у которых аренда стала «новым драйвером» развития, средняя маржинальность операций составляет около 2% годовых. Очевидно, что эти деньги можно было бы разместить в госдолг и иметь в несколько раз большую доходность»,— сетует он, добавляя, что в результате у некоторых государственных компаний рентабельность уже отрицательная.

В то же время чиновник ЦБ хвалит частные лизинговые компании за то, что они не дрейфуют в сторону аренды, поскольку это им позволяет экономить расходы. «Как показывает практика, переход на арендный бизнес ведет к увеличению персонала компаний, расходов на содержание и ремонт имущества,— поясняет он.— В результате возникает ситуация, как в некоторых лизинговых компаниях, когда расходы на фонд оплаты труда росли одновременно с убыточностью». Это является прямым следствием перехода в оперлизинг: аренда съедает дополнительные доходы, которые могли быть получены от финансового лизинга, считает Сергей Моисеев, призывая всех участников рынка быть ответственными при выборе своих бизнес-моделей.

Оценка долговых возможностей лизинговых компаний

Впервые лизинговые компании вышли на российский облигационный рынок в 2001 году. В роли первопроходца выступила занимавшая в то время лидирующие позиции на рынке компания «РТК-Лизинг» — кэптивная компания ОАО «Ростелеком», финансовые показатели которой были лучше среднеотраслевых. Компания сумела разместить по открытой подписке облигационный выпуск размером 500 млн рублей.

Текущее состояние рынка облигаций лизинговых компаний

Начиная с 2001 г. наблюдается заметный рост объема рынка облигаций лизинговых компаний.

Впрочем, сравнивая уровни развития лизингового бизнеса в России и рынка долговых бумаг компаний этого сегмента, можно с уверенностью констатировать недостаточность последнего.

Доля средств, полученных от размещения облигаций, в совокупной ресурсной базе лизинговых компаний составляет порядка 5%. На рынках США, Канады, Западной Европы этот показатель значительно выше — 12—15%.

Сегодня в обращении у России находится 70 выпусков долговых бумаг лизинговых компаний, а с рождения этого рынка в нашей стране состоялось погашение 32 выпусков, 6 выпусков аннулированы, еще по четырем эмитент допустил дефолт.

Важен и еще один количественный аспект: лишь 5% от общего количества действующих лизинговых компаний решились на выпуск облигаций. Среди них 80% объема размещенных ценных бумаг приходится на «ВЭБ-лизинг», «ВТБ Лизинг», «ТрансФин-М» и «Лизинговую компанию УРАЛСИБ», оставшиеся 20% — еще на 10 компаний. Средний срок обращения выпусков — 5,1 года.

Ключевые аспекты выпуска долговых бумаг лизинговыми компаниями

Первоочередная и, вероятно, самая существенная цель выпуска долговых бумаг лизинговыми компаниями — увеличение гибкости и маневренности. В случае кредитного финансирования лизинговые платежи должны быть строго синхронизированы с погашением основного долга кредита и процентов, а сроки по сделкам — сопоставимы с фондированием. При выходе на организованные долговые рынки потребность в синхронизации отпадает.

Компания, получив 3-5-летние ресурсы от облигационного размещения, имеет определенную «свободу» выбора срока действия договора, а также подходов к оценке кредитоемкости и платежеспособности потенциального лизингополучателя, так как нет необходимости в оценке проекта кредитующим сделку банком. Это позволяет сократить период рассмотрения проекта и принятия решения по нему.

Немаловажный аспект — стоимость ресурсов. На кредитные средства она зачастую выше доходности по облигациям. Таким образом, у лизинговых компаний появляется возможность либо увеличить маржинальный доход, либо размещать более выгодные оферты на рынке, не говоря уже о том, что ресурсами от облигационных займов можно рефинансировать более дорогостоящие кредиты.

Еще одной степенью свободы является то, что переданное в лизинг имущество не будет обременено банковскими залогами.

Сложности выхода лизинговых компаний на рынок публичного долга

Но есть ряд существенных препятствий на пути лизинговой компании на рынок публичных заимствований. Во-первых, подготовка облигационного выпуска требует определенных знаний, навыков, квалифицированных специалистов и административных ресурсов. Во-вторых, при выходе на рынок публичного долга необходимо продемонстрировать высокую степень прозрачности, раскрыв не только данные по отчетности, но и объем и качество лизингового портфеля, что зачастую является одним из главных сдерживающих факторов.

Кроме того, потенциальные инвесторы при оценке компании не обходят вниманием показатели уровня собственного капитала и объема лизингового портфеля, качество риск-менеджмента, направленность бизнеса, положение в отрасли.

Стандарты оценки лизинговой компании

В силу сложной специфики бизнеса объективно оценить лизинговую компанию проблематичнее, чем иных участников долгового рынка. И если качественные показатели ее деятельности более-менее «доступны» инвесторам, то с количественными возникают определенные трудности.

Прежде всего это связано с несовершенством в регулировании отражения текущей деятельности в отчетных документах. Сложности в оценке возникают из-за того, что существует несколько различных видов лизинга, соответственно, и разнообразие в способах отображения лизинговых операций в финансовой отчетности компании по МСФО, GAAP (USA) и особенно РСБУ. МСФО* и РСБУ** имеют качественные различия как в части раскрытия финансовой информации лизинговых компаний, так и в финансово-расчетной системе.

В стандарте РСБУ структура статей баланса определяется в соответствии с условиями договора лизинга и балансодержателем актива, в роли которого может выступать как лизингодатель, так и лизингополучатель. По сути, баланс по российским стандартам не отражает происходящее и не дает реальной картины относительно деятельности компании на этом рынке. Основная проблема отчетов лизинговых компаний по РСБУ — нераскрытие структуры лизингового портфеля, его кредитного и рыночного качества, ликвидности и объема просроченных платежей. Стоить отметить, что отдельного ПБУ, который бы регламентировал учет в лизинговых компаниях, нет.

Что касается МСФО, то стандарт IAS 17 «Leases» в полной мере предоставляет необходимые данные. В отличие от РСБУ имущество, переданное в лизинг, может быть отраженно только на балансе лизингополучателя. Структура международной отчетности позволяет увидеть широкий спектр показателей. Так, к примеру, в составе активов лизинговой компании можно выделить статью «Чистые инвестиции в лизинг» (NIL), где показана приведенная стоимость будущих лизинговых платежей. Финансовая отчетность раскрывает информацию о кредитном качестве портфеля, дебиторской задолженности и просроченных платежах. Отчетность, сделанная на основе международных стандартов, информативнее и позволяет более объективно оценить компанию.

Однако только 24 компании в России готовят аудируемую отчетность по стандартам МСФО, а публикуют ее лишь восемь компаний — лидеров этого бизнеса. Непопулярность отчетности по МСФО связана с нежеланием раскрывать реальное финансовое состояние компаний и дополнительные издержки, связанные с ее составлением. При этом такое поведение российских лизинговых компаний во многом объясняется еще и тем, что сегодня они ориентированы преимущественно на кредитные ресурсы внутреннего рынка.

Впрочем, в ближайшей перспективе возможны серьезные подвижки в этом вопросе. В соответствии с Планом Минфина РФ по развитию бухгалтерского учета и отчетности в нашей стране на 2012—2015 гг. ряд российских правил бухгалтерского учета (ПБУ) будет заменен новыми федеральными стандартами бухгалтерской отчетности, разработанными на основе международных норм. Эта реформа затронет все российские организации, включая и лизинговые компании. Согласно п. 6 этого документа полный перевод индивидуальной отчетности на МСФО должен завершиться к 2015—2016 гг.

Тем не менее даже в нынешней ситуации можно объективно оценить деятельность лизинговой компании. Для этого необходим детальный анализ рыночных и кредитных рисков достоверно раскрытого лизингового портфеля. Однако на практике предоставление этой информации — редкое «событие».

Критерии оценки лизинговой компании

В связи с этим мы определили группу финансовых показателей, на которые стоит обращать внимание при анализе лизинговой компании с целью приобретения ее облигаций. Они же могут использоваться и при рассмотрении вопроса о кредитовании.

К таким показателям относятся:

1. Уровень (достаточность) собственного капитала — рассчитывается аналогично банковскому Н1. Лизинговая деятельность во многом напоминает банковскую и строится по принципу «привлечение ресурсов по более низким ставкам, размещение — по более высоким». Логично предположить, что показатель собственного капитала не только отражает масштабы бизнеса и серьезность намерений акционеров по его развитию, но и возможность покрытия обязательств в случае наступления дефолта по части активов под риском (NIL). Говоря об уровне достаточности, отметим, что банковский регулятор (Банк России) устанавливает для кредитных организаций планку не ниже 10%, тогда как стандарт БК «Базель 3» предусматривает не менее 8% без учета резерва.

2. Покрытие кратко- и долгосрочных финансовых обязательств с учетом стоимости ресурсов лизинговыми платежами (лизинговым портфелем). Нормированный по срокам показатель будет более информативным, но возможность ранжирования возникнет в случае раскрытия данных о денежном потоке (CF) компании либо качественно расшифрованной отчетности МСФО. При его расчете необходимо учитывать различные нюансы, например НДС по приобретенным ценностям или размер полученных авансов от лизингополучателей и т. д. Из нашей практики минимальное значение показателя — порядка 1,07.

3. Уровень просрочки по портфелю — доля просроченных платежей в совокупном портфеле. В силу постоянного изменения объемов лизингового портфеля этот показатель стоит рассматривать в динамике. Данные используемых нами исследований аналитических агентств свидетельствуют о том, что диапазон значений уровня просрочки «вне кризиса» составляет от 0,5 до 3% от совокупного портфеля, в условиях кризиса он расширяется до 9%. Верхней границы показатель обычно достигает в посткризисный период. Именно в это время в портфеле присутствует максимальное число неплательщиков, а его роста за счет нового бизнеса не происходит.

Есть и другие параметры, относящиеся к категории вспомогательных, но их вес в общей оценке меньше. К их числу мы относим рентабельность активов, собственного и инвестированного капитала, средневзвешенную стоимость заемных средств, финансовый леверидж. В эту же группу можно включить еще некоторое количество критериев, но наша практика показывает, что они слабо влияют на общую оценку.

Подходы к определению кредитоемкости лизинговой компании

Существует несколько подходов к определению объема кредитоемкости лизинговой компании с точки зрения инвесторов на облигационном рынке, а именно установление лимита:

· по масштабу деятельности с учетом выручки, валюты баланса с последующей корректировкой на кредитное качество;

· по ликвидности и величине портфеля, основной принцип которого аналогичен принципу расчета лимита с целью секъютиризации портфеля;

· из расчета объемов и ликвидности долговых ценных бумаг эмитента.

Но одним из наиболее рациональных подходов, на наш взгляд, является определение лимита кредитоемкости по норме достаточности собственного капитала. Таким образом, мы имеем возможность рассчитать объем инвестиций в лизинговую компанию, на которую она сможет увеличить свои рабочие активы, не выходя за рамки показателя достаточности собственного капитала. Следующим шагом при таком подходе является определение «аппетита к риску», т. е. того количества средств от полученного расчетного лимита кредитоемкости, который инвестор готов вложить в облигации эмитента с учетом рыночных характеристик бумаг (доходность, дюрация, наличие оферты, ликвидность), вышеперечисленных показателей кредитного качества и, конечно же, субъективного экспертного мнения.

* В международной системе финансовой отчетности существует отдельный стандарт (IAS 17 «Leases»), регулирующий учет лизинговых отношений.

** В российском законодательстве учет в лизинговых компаниях регламентирует Приказ Минфина об отражении в бухгалтерском учете операций по договору лизинга (Приказ МФ РФ от 17 февраля 1997 № 15).

Сергей КАЛИНИН, Даниил АМАМБАЕВ, кредитные аналитики департамента риск-менеджмента группы компаний «Регион»

ЦБ изучил финансовое положение крупнейших лизинговых компаний

В ЦБ рассказали, каких изменений требует система финансового учета и отчетности лизинговых компаний Фото: Антон Новодережкин/ТАСС

В февральском номере журнала «Деньги и кредит» опубликована статья «Финансовое положение крупнейших лизинговых компаний: результаты исследования Банка России». По мнению авторов, для устойчивого развития рынка необходимо установить четкие требования к системе риск-менеджмента компаний, стимулировать их проводить на постоянной основе мониторинг уровня достаточности собственных средств, ликвидности, валютной позиции и риска концентрации.

Межведомственная группа Минфина России и Банка России по подготовке реформы лизингового рынка в 2016 году проводила анализ финансового положения лизинговых компаний, который основывался на данных, представленных 39 крупнейшими лизинговыми компаниями. Покрытие оценочной величины лизингового рынка полученными сведениями составило около 52%. Из общего числа анкет 54% компаний (21 организация) представили данные по МСФО, 46% (18 организаций) — по РСБУ.

● Для финансового положения лизинговых компаний критическими являются достаточность собственных средств (финансовый рычаг лизингодателей почти в два раза выше банковского) и чувствительность к крупным кредитным рискам в связи с широкой практикой предоставления лизинга крупным клиентам.

● Риск концентрации присущ крупным лизингодателям: доля их позиций на крупнейших клиентов в совокупных активах в 2–5 раза выше, чем у небольших лизингодателей. Последние в основном ориентируются на сегмент МСП, что обеспечивает им хорошую диверсификацию портфеля.

● Кредитное качество совокупного лизингового портфеля является умеренным: доля просроченной задолженности (показатель просроченной задолженности – NPL 90+. Здесь и далее под просроченной задолженностью понимается стоимость имущества, переданного в лизинг, по нерасторгнутым договорам лизинга, по которым имеются просроченные платежи непрерывным сроком более 90 дней) в лизинговом портфеле на 30.06.2016 оценивается в 4,75% против 10,7% у банковского сектора (доля кредитов IV и V категорий). Две основные причины умеренного риска состоят в собственности на предмет лизинга и в праве выставлять инкассовое поручение.

● Худшее кредитное качество демонстрируют лизинговые компании с прямым или косвенным участием государства в капитале. В среднем доля просроченной задолженности в лизинговом портфеле у них почти вдвое выше среднерыночной и в шесть раз выше показателя частных компаний.

●Совокупные активы низкого кредитного качества лизингового сектора, по предварительным оценкам, составляют порядка 76,7 млрд руб., или 4,75% совокупного лизингового портфеля компаний, по которым доступны данные о доли договоров лизинга с просрочкой более 90 дней. На наш взгляд, сектор обладает приемлемой финансовой устойчивостью. Проблемы концентрируются в ряде компаний, с которыми должна быть проведена индивидуальная работа. Однако, учитывая ожидаемый рост лизингового портфеля, который в ближайшие годы будет опережать рост банковских активов, влияние финансового положения лизингодателей на системные риски будет увеличиваться.

● Необходимы изменения в системе финансового учета и отчетности, а также введение требований к раскрытию информации.

● Установление требований к системе риск-менеджмента (распределение ответственности при принятии решений, кредитный комитет, лимиты по видам экономической деятельности и крупным лизингополучателям, резервы на возможные потери под обесценение и неполученные процентные доходы и т. д.).

● Лизингу присущи риски кредитного посредничества и имущественного перестрахования (из-за развитой практики сублизинга). Для мониторинга соответствующих рисков необходим анализ определенного перечня показателей: достаточности собственных средств, ликвидности, валютной позиции и риска концентрации.

● Дефолт авиакомпании «Трансаэро» показал необходимость введения требований к управлению операционным риском (прежде всего в части наличия должного технического аудита оборудования со стороны лизингодателя).

● Системное влияние лизинга на финансовую систему и нефинансовый сектор экономики связано с двумя эффектами. Во-первых, «эффект заражения», учитывая, что для финансирования своей деятельности лизингодатели привлекают заемные средства. Во-вторых, лизинг выступает драйвером кредитного цикла в ряде отраслей. В частности, избыточное предложение лизингового имущества в 2011–2014 гг. в последующем привело к кризису кредитоспособности вагоностроителей и авиаперевозчиков.

Определение. Согласно международным стандартам финансового учета, различаются операционный лизинг (или долгосрочная аренда) и финансовый лизинг.

Для финансового лизинга характерны следующие признаки:

► предмет лизинга по истечении договора переходит в собственность лизингополучателя;

► период действия лизингового договора совпадает с ожидаемым сроком службы/износа предмета лизинга;

► лизингополучатель приобретает все выгоды от использования предмета лизинга и берет на себя все риски, связанные с его владением/собственностью.

МВФ и Всемирный банк классифицируют лизинговые компании, занимающиеся финансовым лизингом, как «прочих финансовых посредников», финансирующих приобретение активов. Объясняется это тем, что финансовый лизинг представляет собой специальную форму кредитования, поскольку он предоставляет актив на условиях срочности, платности и возвратности. К финансовому лизингу, согласно системе национальных счетов, относится также покупка активов в рассрочку. Стоимость лизинга (лизинговые платежи) включает в себя погашение основной суммы (стоимости предмета лизинга) и процентные платежи за пользование заемными средствами, а также оплату иных услуг (например обслуживание оборудования). В Европейской системе национальных счетов версии 2010 г. (ESA 2010) финансовый лизинг рассматривается как часть финансового сектора, а лизингодатели классифицируются как «финансовые корпорации» (их относят к сектору страховых услуг).

Структура лизингового рынка. В зависимости от характера собственности можно выделить несколько групп, различающихся по бизнес-моделям и риск-профилю.

Первая группа участников представлена лизингодателями, входящими в банковскую группу или аффилированными с банком, которые финансируются преимущественно за счет средств материнских банков. На них приходится около 34% активов лизингового сектора. Отличительными чертами данной совокупности являются: низкая достаточность капитала (отношение капитал / лизинговый портфель) – около 3% (за исключением компаний, входящих в иностранные банковские группы) и значительный объем финансирования со стороны материнских банков. Основные отрасли концентрации: железнодорожная техника, строительная и дорожно-строительная техника, грузовой транспорт, авиационный транспорт.

Вторая группа участников рынка представлена компаниями с государственным участием в капитале (за исключением компаний, входящих в крупные банковские группы с государственным участием). На них приходится еще около 40% активов лизингового сектора. Госкомпании управляются через коллегиальные органы с участием чиновников профильных ведомств (Минсельхоз России, Минтранс России). Отличительными чертами данной группы являются: диверсификация обязательств, включая внешние займы, а также высокая по сравнению с другими группами достаточность капитала – около 30%. Основные отрасли концентрации: авиационный транспорт, железнодорожная техника, сельскохозяйственная техника.

Третью группу формируют независимые лизинговые компании, которые имеют диверсифицированные источники финансирования, включая облигации, внешние займы и банковские кредиты. К ним также относятся кэптивные компании: организации при крупных производителях автомобилей или техники, а также компании, входящие в группы нефинансового сектора. Независимые и кэптивные компании формируют немногим более 20% совокупного лизингового портфеля. Независимые компании больше ориентированы на работу с МСП, кэптивные – в основном на работу с крупным бизнесом либо с материнской компанией. Значение достаточности капитала в группе независимых компаний находится на уровне 20%, по группе кэптивных компаний разброс значений очень велик (от 3–4 до 80%). Такой разброс значений достигается в основном за счет кэптивных компаний, которые благодаря поддержке группы могут позволить значению достаточности капитала опуститься до низкого уровня. У независимых компаний достаточность капитала находится на уровне 20–30%. Основными отраслями концентрации являются легковые и грузовые автомобили, железнодорожная и сельскохозяйственная техника.

Всего в исследовании приняли участие 14 компаний, входящих в банковские группы или аффилированных с банком, 7 компаний с государственным участием в капитале, 8 кэптивных и 10 независимых компаний.

Информационная прозрачность лизингового рынка. Лизинговый сектор остается информационно закрытым. Отчетность в соответствии с МСФО в открытом доступе или в виде основных показателей раскрывают не более 10 крупных компаний. У лизингодателей, которые представляют отчетность по РСБУ, как правило, отсутствует возможность формировать данные, необходимые для оценки соотношения активов и обязательств, и делать выводы о достаточности их ликвидности или собственного капитала.

Кредитный риск лизинговых компаний. Под кредитным риском лизингодателя понимается риск возникновения финансовых потерь вследствие неисполнения / несвоевременного исполнения лизингополучателем финансовых обязательств. Основными клиентами лизинговых компаний являются нефинансовые организации. По данным консолидированной финансовой отчетности крупнейших нефинансовых компаний на начало 2016 г., на 89 крупнейших компаний приходилось 468 млрд руб. обязательств по финансовому лизингу и 1 трлн руб. обязательств по операционному лизингу. (Финансовый лизинг предусматривает выплату лизингополучателем в течение срока действия договора лизинга сумм, полностью покрывающих стоимость амортизации имущества или большую ее часть, а также прибыль лизингодателя. Договор операционного лизинга заключается на срок, меньший амортизационного периода имущества. После окончания срока действия договора предмет лизинга возвращается владельцу или вновь сдается в аренду.) Таким образом, на крупнейшие нефинансовые компании приходилось примерно 50% совокупного лизингового портфеля.

Значимый рост объема операций лизинговых компаний наблюдается в сегменте МСП – за последний год произошел рост доли МСП в объеме нового бизнеса крупных лизингодателей, которые до этого концентрировались в основном на крупных предприятиях (рост доли МСП в объеме нового бизнеса до 38%). У независимых компаний исторически высокая концентрация МСП как в накопленном лизинговом портфеле (от 23 до 100%), так и в объеме нового бизнеса (от 50 до 100%). Однако несмотря на нисходящую динамику лизингового рынка в предыдущие годы и ухудшающееся качество кредитного портфеля банков, приходящегося на МСП, для лизинговых компаний данный сегмент остается достаточно стабильным. По оценкам опрошенных руководителей лизинговых компаний, по портфелю МСП не наблюдается существенного роста просроченной задолженности. Более того, компании, основную часть портфеля которых составляют МСП, в основном демонстрируют устойчивое финансовое положение.

Показатели, характеризующие кредитное качество лизингового портфеля, являются худшими по выборке компаний, классифицируемых как государственные структуры. Доля задолженности низкого качества в совокупном лизинговом портфеле для этих компаний составляет около 8%.

Доля просроченной задолженности в лизинговом портфеле у независимых лизинговых компаний составляет 1,12%. У компаний, связанных с банками, – 3,7%. У кэптивных компаний качество портфеля остается на уровне банковского (доля «плохой» задолженности – на уровне 3,7%). Это связано с тем, что лизингополучателями являются крупные материнские компании из нефинансового сектора, своевременно осуществляющие платежи по договорам.

В целом качество лизингового портфеля (оцененное по анализируемой выборке) выглядит существенно лучше, чем кредитное качество активов банковского сектора. Доля просроченной задолженности в лизинговом портфеле по МСФО составляет порядка 5%, в то время как в кредитом портфеле банков (IV и V категорий кредитов нефинансовым организациям) – около 10%. Это связано с тем, что лизингодатели в отличие от банка-кредитора являются собственниками предмета лизинга и после оперативного взыскания могут реализовать свое имущество на рынке или вновь предоставить его в лизинг. Кроме того, лизинговые компании наделены правом выставления инкассового поручения неплательщикам после двух последовательных неплатежей.

По рассматриваемой выборке компаний объем имущества, изъятого в первом полугодии 2016 г. и реализованного на вторичном рынке, оказывается ниже, чем объем изъятого имущества. Иными словами, часть изъятого имущества повторно предоставляется в лизинг новым клиентам.

Концентрация лизингового портфеля. У небольших и средних по величине лизинговых компаний отмечается высокая степень диверсификации в разрезе групп клиентов. Как правило, доля лизингового портфеля на одного лизингополучателя не превышает 10%, что позволяет компаниям ограничивать риски возникновения потерь в результате неплатежеспособности клиентов. У крупнейших игроков – лидеров рынка, напротив, доля крупнейшего лизингополучателя может достигать от 20 до 45% лизингового портфеля. Таким образом, в условиях отсутствия нормирования или лимитов позиций на крупных и связанных контрагентов (лизингополучателей) крупные лизинговые компании в наибольшей степени подвержены рискам концентрации на крупных клиентов или по видам экономической деятельности. Для ряда лизингодателей в 2014–2015 гг. это создало значительные финансовые трудности.

Риски банков на лизинговые компании. В структуре обязательств лизинговых компаний значительная доля приходится на кредиты банков (особенно это характерно для компаний, входящих в банковские группы). У отдельных лизингодателей доля кредитов, выданных банками, может занимать свыше 50% обязательств. На макроуровне совокупный объем банковского финансирования определить не представляется возможным. По данным банковской отчетности, объем крупных кредитов, выданных лизинговым компаниям, составляет не менее 300 млрд рублей.

Выводы. Проведенное исследование показало, что лизинговый сектор обладает приемлемой финансовой устойчивостью и кредитное качество совокупного лизингового портфеля является умеренным (доля просроченной задолженности оценивается в 4,75% против 10,7% у банковского сектора). Для финансового положения лизинговых компаний одним из критических показателей является достаточность собственных средств. Ввиду тесной взаимосвязи с банковским и нефинансовым секторами экономики дефицит собственных средств у лизинговых компаний может привести к «эффекту заражения», учитывая, что для финансирования своей деятельности лизингодатели привлекают заемные средства и лизинг как финансовый инструмент выступает драйвером кредитного цикла в ряде отраслей. В дальнейшем, для более точного анализа и управления рисками лизингового сектора необходимы изменения в системе финансового учета и отчетности, а также введение требований к раскрытию информации и системе риск-менеджмента.

См. также таблицу на сайте источника

Популярные новости

- Изменения по вкладам за неделю 14.12.2019 47859

- ЦБ: к административной ответственности привлечены Тинькофф Банк и Росбанк 16.12.2019 34144

- Александр Чернощекин: «За счет онлайна число кредитующихся клиентов в ПСБ выросло вдвое» 16.12.2019 24648

- Россельхозбанк снизил ставки на рефинансирование ипотеки 19.12.2019 17779

- Пенсию за январь начнут перечислять на банковские карты с 30 декабря 20.12.2019 17271

Рынок проявляет все больший интерес к лизинговым компаниям, да и сами они сильнее нуждаются в кредитах, инвестициях, адекватных условиях для слияний и присоединений. Оценить будущего партнера на лизинговом рынке помогут рекомендации экспертов «БО».

В конце лета аналитики центра исследования недвижимости IRN.RU заговорили о признаках стагнации в сегменте торговой недвижимости. Поводом задуматься стали намерения нескольких крупных ритейлеров продать принадлежащие им торговые объекты, чтобы погасить задолженность по облигационным займам.

Оценка в динамике Оценить лизинговую компанию (ЛК) порой сложнее, чем других заемщиков, — ведь этот бизнес слишком специфичен и динамичен. Трудности подхода к оценке ЛК связаны с тем, что существует несколько различных видов лизинга и различных способов отражения лизинговых операций в финансовой отчетности лизинговой компании.

Платформа ОФД 📌 РекламаОФД со скидкой 30%. Новогодняя акция на подключение касс ОФД поможет бухгалтеру сдать отчеты + аналитика продаж + работа с Честным ЗНАКом Узнать больше

При оценке лизинговой компании невозможно ориентироваться на значимые для прочих отраслей финансовые показатели деятельности. Так происходит потому, что для лизинговых компаний характерен низкий объем собственного капитала, существенные колебания объемов выручки и чистой прибыли в зависимости от графиков поступления платежей по лизинговым контрактам, значительные объемы внешних заимствований. Из-за этого необходим более детальный анализ финансовой деятельности лизинговой компании, в частности анализ объема и сроков исходящих и входящих денежных потоков. Испытывают трудности при оценке ЛК и банки — при выдаче кредитов, и рейтинговые агентства — при попытке оценить финансовое положение и риски компании.

«Принимая решение работать в этом довольно сложном сегменте, наш банк заранее определил для себя некие качественные требования к потенциальному заемщику, а также допустимые значения показателей его финансовой отчетности, — рассказывает Евгений Ретюнский, член правления ЮниКредит Банка. — Важно анализировать динамику финансовых показателей как в абсолютном, так и в относительном выражении, сравнивая ее со средними значениями по рынку. При необходимости политика оценки ЛК корректируется в зависимости от ситуации на рынке — лизинг в России развивается более чем динамично, так что необходимо производить постоянный анализ накопленной информации, для того чтобы принимать правильные кредитные решения».

Центр образования «Основы Вашего Бизнеса» 📌 РекламаСеминар: осваиваем нововведения в бухгалтерском учете. Самые главные и важные изменения в бухучете в 2020 году. Уникальная информация. Узнать больше

Эксперты отмечают, что из-за того, что ЛК являются разновидностью финансовых посредников, естественным для них является гораздо более высокий уровень долговой нагрузки, чем у обычных, к примеру производственных, компаний. Достаточность собственных средств капитала всегда относительно низка. Вполне распространенным является соотношение заемных средств к собственным 9:1, что терпимо в условиях избыточной ликвидности, но вызывает опасения в нынешней ситуации на рынке.

Стандартизированных форм отчетности, позволяющих оценить специализацию компании по видам передаваемого в лизинг имущества, у ЛК нет. Из-за того, что лизинговые компании ведут отчетность по общим стандартам, как обыкновенное предприятие, без учета специфики своего бизнеса, оценка становится еще более сложной. Аналитикам постоянно приходится запрашивать дополнительные материалы.

..Лизинговые компании боятся, что рейтинг раскроет их «неидеальность»…

«Если смотреть на отчетность лизинговой компании, то даже специалисту увидеть в ней суть очень сложно, — отмечает Павел Манько, старший аналитик RusRating. — Мы ведь проводим не оценку бизнеса, а оцениваем риски компании, ее реальное текущее состояние во всех разрезах. Для этого нам дополнительно нужны уставные документы, сведения об акционерах и владельцах, сведения о структуре компании и технологии работы, бухгалтерская отчетность, расшифровки некоторых статей баланса, информация о кредитном и лизинговом портфелях, бизнес-план, материалы о компаниях-партнерах, банках-кредиторах».

Также при оценке лизинговых компаний необходимо сопоставить объемы и сроки поступающих платежей по действующим лизинговым контрактам и их соответствие установленным графикам погашения кредитов, выданных лизинговой компании. «Еще важно проанализировать структуру лизингового портфеля по срочности лизинговых контрактов — это позволяет сделать вывод о стабильности результатов деятельности компании, — делится опытом Илья Поз, руководитель по кредитованию корпоративных клиентов Альфа-Банка. — Смотрим мы также на виды лизингового оборудования, составляющего лизинговый портфель компании, выявляем наличие зависимости деятельности лизинговой компании от поставщиков и покупателей определенного вида оборудования».

Очень часто у лизинговой компании отсутствует обеспечение, необходимое для минимизации кредитных рисков банка в случае дефолта по обязательствам заемщика. Из-за этого повышенное внимание уделяется оценке предмета лизинга. По данным специалистов банка «АК БАРС», сложность оценки уровня стоимости и ликвидности передаваемого в лизинг имущества связана с возможностью его учета как на балансе лизингодателя, так и на балансе лизингополучателя. Таким образом, особенности РСБУ не позволяют адекватно оценить реальные денежные потоки лизинговой компании при осуществлении лизинговых операций. К тому же возникают сложности в оценке масштабов бизнеса компании, в частности объемов лизингового портфеля компании.

Информационный голод Но, пожалуй, самая большая проблема, особенно при независимой оценке, заключается в том, что открытой информации по ЛК нет и получить ее можно, только если компания сама захочет предоставить все необходимые материалы. Нужную Информацию можно найти в основном только по лидерам рынка. А подавляющее большинство компаний остаются непрозрачными. «Если же компания давать информацию не хочет, то присвоить ей рейтинг невозможно, — утверждает Павел Манько (RusRating), — исключение составляют компании, выпустившие ценные бумаги, или некоторые ЛК, относящиеся к внутренним структурам банков. Много информации лизинговые компании предоставляют различным ассоциациям, членами которых они являются. Но последние только аккумулируют ее у себя и используют для составления на ее основе разнообразных обзоров, рэнкингов и подведения итогов. Получить от них информацию, необходимую для анализа, рейтинговому агентству практически невозможно. Она считается конфиденциальной».

Банкам лизинговые компании, будучи зависимыми от банковского финансирования, стараются предоставить гораздо более полную картину своей деятельности. К тому же в силу специфики своей деятельности лизинговые компании постоянно находятся в сфере внимания налоговых органов, поэтому отчетность компаний относительно доступна.

«Существенную роль при оценке лизинговой компании играет наличие международного рейтинга, особенно рейтинговый отчет по компании, включающий ряд сведений, которые невозможно или крайне сложно получить в общедоступных информационных источниках, — рассказывает Наталья Арсентьева, начальник управления анализа рисков банка «АК БАРС». — Менее значительную роль при оценке лизинговой компании играют национальные рейтинги из-за своей небольшой информативности и более низкого статуса по сравнению с международными рейтинговыми оценками».

Лизинговые компании, организованные при банках, не интересуются независимой оценкой, оценка рейтингового агентства им не нужна. А вот рыночным лизинговым компаниям, которые все чаще обращаются в банки за финансированием, рейтинги могли бы помочь. «Банки должны знать риски своих вложений, своего заемщика, уровень его платежеспособности, — отмечает Ричард Хейнсворт, генеральный директор RusRating. — Лизинговые компании должны показать и доказать банкам, что они достойны финансирования, что всегда могут платить по своим обязательствам. Но зачем каждому банку самостоятельно заниматься оценкой своего потенциального заемщика — пусть это делают профессионалы, рейтинговые агентства, тем более что ЛК имеет право предоставлять рейтинг всем контрагентам в качестве независимой оценки для ускорения процесса партнерского общения».

Но некоторые лизинговые компании, понимая, что они не идеальны, боятся, что в рейтинге эта «неидеальность» выйдет наружу, найдет свое отражение в отчете. Многие забывают, что рейтинг — это не оценка «хорошо» или «плохо», просто он нужен, чтобы оценить бизнес и относиться к нему правильно.

.. Найти информацию о лизинговой компании можно, только если она сама этого хочет …

Проблема нежелания лизинговых компаний получать рейтинги осложняется тем, что на государственном уровне до сих пор признаны только отчеты «большой тройки» (Moody’s, Fitch и Standard & Poor’s). Однако далеко не все российские лизинговые компании отчитываются по МСФО, тогда как «тройка» не работает с отчетностью по РСБУ. Еще менее интересно разбираться с российскими правилами отчетности иностранным инвесторам. По словам Ричарда Хейнсворта (RusRating), «для преодоления этой ситуации необходимо признание государством рейтинговых агентств своей страны, и в последнее время мы наблюдаем здесь положительные сдвиги».

Пока что для банков рейтинги, присвоенные лизинговым компаниям, являются лишь одним из дополнительных положительных факторов. Илья Поз (Альфа-Банк) говорит, что «наличие рейтинга не отменяет необходимости подробного анализа финансового состояния лизинговой компании, ведь одним из наиболее существенных параметров, оцениваемых при присвоении рейтингов, являются значительные объемы лизингового портфеля и реализуемых сделок, что является характерным показателем для всех крупнейших участников лизингового рынка. По нашему мнению, наиболее информативными и значимыми на текущий момент для российских лизинговых компаний являются ежегодные рейтинги, публикуемые РА «Эксперт».

Анализируем не ЛК, а лизингополучателя «При кредитовании лизинговой компании есть одна важная особенность, которая заключается в том, что своевременный возврат по кредитам в большей мере зависит не от лизинговой компании, а от платежеспособности лизингополучателя, — говорит Эльза Мансурова, начальник управления кредитования банка «АК БАРС». — То есть при принятии решения о кредитовании лизинговой компании необходимо иметь полную информацию о лизингополучателе, о характере лизинговой сделки».

Рейтингование лизинговых компаний гораздо сложнее, чем присвоение рейтингов банкам. По данным RusRating, банки занимают более открытые позиции с точки зрения объема публикуемой информации, отчетности, у банков есть свой регулятор. Банку можно присвоить рейтинг на основании публичной информации без его участия или согласия, а по ЛК нет даже минимума информации. Налицо прямая зависимость погашения кредитов от платежей лизингополучателей. Из-за этого при финансировании банком конкретной лизинговой сделки необходимо провести оценку лизингополучателя по этой сделке. В случае рефинансирования банком авансовых платежей, осуществляемых лизинговой компанией за счет собственных средств при покупке оборудования, подлежащего дальнейшей передаче в лизинг, либо финансирования текущей деятельности лизинговой компании в целом необходима целостная оценка качества всех контрагентов лизинговой компании.

«Понять, как лизинговая компания подходит к вопросу выбора партнеров-лизингополучателей, помогает методика анализа финансовых и правоустанавливающих документов лизингополучателя, — говорит Сергей Могильницкий, директор департамента инвестиционного финансирования Промсвязьбанка. — Ведь платежеспособность лизингодателя напрямую зависит от того, насколько аккуратно лизингополучатель будет выполнять свои обязательства по договору лизинга. Поэтому банк проводит анализ финансового состояния всех участников проекта: и лизинговой компании, и лизингополучателя. Это и является основной особенностью при принятии решения о финансировании лизинговой сделки».

Некоторые банки в случае финансирования лизинга вообще оценивают только лизингополучателя. «При анализе лизинговой сделки мы оцениваем риск финансового состояния не лизинговой компании, а лизингополучателя, — делится информацией Елена Спиридонова, заместитель начальника кредитного управления департамента кредитных операций Росбанка. — Это связано с тем, что именно от платежеспособности последнего зависит способность лизинговой компании погасить в назначенный срок и в должном размере ссудную задолженность. Некоторые лизингополучатели не совсем понимают кредитную политику банка в части кредитования лизинговых сделок, и в некоторых случаях банк испытывает сложности с получением запрашиваемых у лизингополучателя документов. Правда, в конечном счете большинство лизингополучателей все-таки предоставляют необходимую нам информацию».

Любовь Трохина финансовый директор ООО «Пром Тех Лизинг»

В условиях рыночной экономики слияние и поглощение предприятий обычное в бизнес-практике явление. Крупные игроки на рынке лизинговых услуг России уже присматриваются к компаниям для поглощения их с целью занятия более крупной ниши на рынке.

В условиях рыночной экономики слияние и поглощение предприятий обычное в бизнес-практике явление. Крупные игроки на рынке лизинговых услуг России уже присматриваются к компаниям для поглощения их с целью занятия более крупной ниши на рынке.

В процессе слияния и поглощения основным и значимым моментом является «достоверная» оценка «поглощаемых».

Приобретая лизинговую компанию, покупатель прежде всего приобретает ее Гудвилл. Это одно из важных составляющих в оценке стоимости компаний лизинговой сферы, которое финансово оценить очень трудно. Это связано с тем, что само понятие «Гудвилл» на российском рынке услуг еще не нашло своей правильной оценки. В основном при оценке Гудвилла оценочные компании полагаются на «искусственные» рейтинги компании — узнаваемости компании, бренда и постоянной клиентуры.

Поскольку Гудвилл нематериален, о его наличии или отсутствии можно судить лишь по успешности бизнеса. Под понятием «Гудвилл» следует понимать эффективное управление, отлаженные бизнес-процессы, умело построеную организационную структуру, клиентскую базу, деловые связи, профессиональный кадровый состав и многое другое, что в совокупности обеспечит не только стабильный доход для нового собственника, но и будет являться конкурентным преимуществом.

Также необходимо реально оценить ликвидационную стоимость компании или стоимость компании «как есть». При этом нужно учитывать не только входящие денежные потоки и обязательства перед кредиторами, но и уделить особое внимание обязательствам перед бюджетом — это касается налога на добавленную стоимость и налога на прибыль.

Любая оценка лизинговой компании носит временный характер и сохраняет свою объективность только определенное время. По истечении этого срока оценка лизинговой компании, которая, по сути, стала уже иной, должна быть обновлена снова, в новых условиях рынка.В условиях рыночной экономики слияние и поглощение предприятий обычное в бизнес-практике явление. Крупные игроки на рынке лизинговых услуг России уже присматриваются к компаниям для поглощения их с целью занятия более крупной ниши на рынке.

В процессе слияния и поглощения основным и значимым моментом является «достоверная» оценка «поглощаемых».

Приобретая лизинговую компанию, покупатель прежде всего приобретает ее Гудвилл. Это одно из важных составляющих в оценке стоимости компаний лизинговой сферы, которое финансово оценить очень трудно. Это связано с тем, что само понятие «Гудвилл» на российском рынке услуг еще не нашло своей правильной оценки. В основном при оценке Гудвилла оценочные компании полагаются на «искусственные» рейтинги компании — узнаваемости компании, бренда и постоянной клиентуры.

Поскольку Гудвилл нематериален, о его наличии или отсутствии можно судить лишь по успешности бизнеса. Под понятием «Гудвилл» следует понимать эффективное управление, отлаженные бизнес-процессы, умело построеную организационную структуру, клиентскую базу, деловые связи, профессиональный кадровый состав и многое другое, что в совокупности обеспечит не только стабильный доход для нового собственника, но и будет являться конкурентным преимуществом.

Также необходимо реально оценить ликвидационную стоимость компании или стоимость компании «как есть». При этом нужно учитывать не только входящие денежные потоки и обязательства перед кредиторами, но и уделить особое внимание обязательствам перед бюджетом — это касается налога на добавленную стоимость и налога на прибыль.

Любая оценка лизинговой компании носит временный характер и сохраняет свою объективность только определенное время. По истечении этого срока оценка лизинговой компании, которая, по сути, стала уже иной, должна быть обновлена снова, в новых условиях рынка.

Источник https://arbatcredit.ru/chistye-investitsii-v-lizing/

Источник

Источник