Фондовый рынок

Фондовый рынок — это совокупность отношений между инвесторами, эмитентами и их посредниками, связанная с обращением ценных бумаг. Иначе говоря, это рынок ценных бумаг: акций, облигаций, инвестиционных паев.

Простыми словами, фондовый рынок — это экономическое понятие, обозначающее, где и с помощью чего можно купить ценные бумаги.

Рынок ценных бумаг является одним из самых популярных способов вложить свой капитал с возможностью получить прибыль. В отличие от, например, рынка недвижимости, он обладает высокой ликвидностью. Это значит, что активы оперативно и легко продаются и покупаются.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут.

Примечание

Фондовый рынок обеспечивает быстрое перераспределение денег между секторами экономики.

Большинство сделок по купле-продаже ценных бумаг заключается на специальных торговых площадках — фондовых биржах. Там бумаги можно купить по рыночной цене. Внебиржевая торговля связана с большими рисками, поскольку нет контроля над операциями. Вопреки стереотипам из кино, устройство современной биржи — это не место, где много брокеров кричат по телефону. Большинство сделок совершается онлайн.

На фондовом рынке совершают операции несколько участников.

- Эмитенты — субъекты, выпускающие ценные бумаги.

- Профессиональные посредники — банки, брокеры, инвестиционные компании. Они контролируют проведение операций на фондовой бирже.

- Инвесторы — физические лица, юридические лица или государство, покупающие ценные бумаги.

Зачем нужен фондовый рынок

Примечание

Основная задача фондового рынка — перераспределять капитал между участниками сделок. Так происходит трансформация сбережений в инвестиции.

Существует ряд других функций, которые выполняет фондовый рынок.

- Сводит продавцов и покупателей. Компании привлекают дополнительные инвестиции и получают необходимую финансовую поддержку, а инвесторы получают прибыль от владения ценными бумагами.

- Обеспечивает постоянное движение капитала, минимизируя экономический застой. Капитал превращается в инвестиции.

- Концентрирует свободные денежные средства, накапливает денежную массу.

- Поддерживает отдельные компании и национальные экономики.

- Регулирует цены на ценные бумаги, тем самым определяя капитализацию предприятий.

- Показывает ситуацию на рынке благодаря чуткой реакции на изменения. Слухи, события, тенденции мгновенно меняют уровень спроса и предложения, а вместе с ними — и цены.

- Функция учета: обращающиеся на рынке ценные бумаги отражены в реестрах.

Что продается на фондовом рынке

Основа фондового рынка — ценные бумаги. Они являются предметом торговли и отличают фондовый рынок от других.

Определение

Ценные бумаги — это документы, соответствующие установленным законом требованиям и удостоверяющие обязательные и иные права, осуществление или передача которых возможны только при предъявлении таких документов. Ценными бумагами также признаются обязательственные и иные права, которые закреплены в решении о выпуске или ином акте и осуществление и передача которых возможны только с соблюдением правил учета этих прав (Статья 142 ГК РФ).

Такое определение дано в Гражданском кодексе РФ и закрепляет юридически статус ценных бумаг. Однако его можно упростить, оставив лишь сущность.

Определение

Ценные бумаги — документы, указывающие на определенные имущественные права владельца при предъявлении. Должны быть оформлены в соответствии со своим видом и общим критериям для таких документов.

Ценными бумагами, согласно Статье 142 ГК РФ, являются:

- Акция — закрепляет право владельца на дивиденды акционерного предприятия.

- Вексель — обязательство выплатить владельцу векселя определенную сумму денежных средств.

- Закладная.

- Инвестиционный пай паевого инвестиционного фонда.

- Коносамент.

- Облигация — предполагает право владельца вернуть номинальную стоимость облигации и процента по ней в определенный срок. Это своеобразный кредит, который организация берет у инвестора.

- Чек.

- Иные ценные бумаги, названные в таком качестве в законе и признанные таковыми в установленном законом порядке.

Помимо этих ценных бумаг, на фондовом рынке в обращении находятся производные финансовые инструменты: опционы, фьючерсы, варранты и т. д. Они удостоверяют право на покупку или продажу ценных бумаг.

Виды операций, классификация

Фондовый рынок представляет несколько финансовых инструментов, представляющих собой объекты сделок. К ним относят операции:

- фьючерсные;

- форвардные;

- опционные.

Определение

Фьючерс — это срочный контракт купли-продажи актива на бирже.

Заключая такой контракт, продавец и покупатель оговаривают только уровень цены и срок поставки через рынок ценных бумаг.

Определение

Форвардный контракт — срочный контракт о поставке товара.

Согласно такому договору, поставляется валюта либо товар определенного качества и количества на согласованную дату в будущем. Цена товара, курс валют и остальные условия фиксируются на момент свершения сделки.

Определение

Опцион — инструмент, согласно которому одна из сторон сделки приобретает право реализовать торговую операцию определенного актива по заранее установленной цене в оговоренный момент в будущем.

Эти финансовые инструменты являются основным объектом спекулятивного интереса.

Как заработать на фондовом рынке

Инвесторам безопаснее всего совершать сделки на фондовой бирже. Но напрямую торговать ценными бумагами инвестор не может: для заключения сделок необходимо открыть брокерский счет.

Определение

Брокерский счет — специальный счет, с помощью которого инвестор может совершать операции на фондовой бирже.

Брокерский счет также хранит историю операций. Со счетом инвестор взаимодействует не напрямую, а через официального представителя на бирже — брокера.

Определение

Брокер — это профессиональный участник фондового рынка, выступающий в роли посредника между инвестором и эмитентом. Он совершает сделки для инвестора.

Хотя брокер имеет большое значение в торговле на бирже, он является лишь посредником и не принимает решения за инвестора. Разрабатывать стратегию инвестирования необходимо самостоятельно. Брокер также не несет ответственности за риски и сделки. Если у инвестора недостаточно опыта, он может поручить разработку стратегии доверительному управляющему.

Определение

Доверительный управляющий — организация, которой инвестор доверяет управление пакетом ценных бумаг на заранее утвержденных условиях.

И брокер, и доверительный управляющий обязаны получить лицензию в Центральном банке РФ. До 2013 года лицензии выдавала Федеральная служба по финансовым рынкам. Реестры названий зарегистрированных компаний находятся в открытом доступе, и с ними стоит ознакомиться, прежде чем входить на фондовый рынок.

Становиться инвестором стоит лишь тогда, когда есть свободные средства, из которых можно извлечь дополнительную выгоду. Операции на фондовом рынке сопряжены с элементом риска. Согласно экономической теории и принципу экономического рационализма, не стоит использовать ресурсы, когда затраты от действия превышают возможные выгоды.

Есть несколько способов заработать на фондовом рынке. К примеру:

- На росте цены акции: купить акцию по дешевой цене и продать ее, когда она будет стоить дороже.

- Купить акции или облигации крупных компаний (например, сырьевого и банковского секторов экономики).

- Совершать спекуляции, т. е. деятельность по купле-продаже финансовых активов с целью получить выгоду в краткосрочной перспективе.

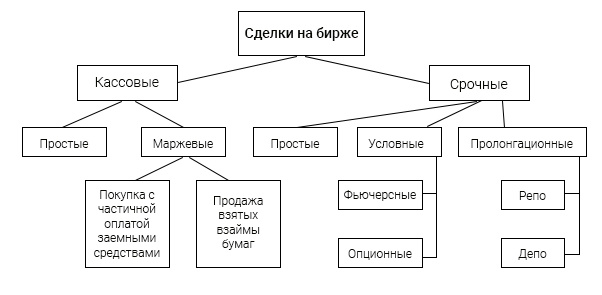

Основные типы сделок на фондовой бирже и их структура представлены на схеме.

Какие возможности дает фондовый рынок

Фондовый рынок обладает рядом преимуществ, по сравнению с другими видами инвестиций.

- Банковские вклады, как правило, лишь сохраняют накопления. В отличие от них, фондовый рынок предоставляет возможность получать больший доход.

- Ценные бумаги более ликвидны, по сравнению с недвижимостью.

- Фондовый рынок приносит выгоду обеим сторонам сделки: эмитент получает необходимые инвестиции, а инвестор — доход или право в управлении компанией.

- Хотя вход на фондовый рынок ограничен, брокерские компании облегчают этот процесс, получая свою часть прибыли. Благодаря этому инвестировать может любой гражданин или компания с достаточным количеством свободных денежных средств.

- Мировой фондовый рынок может влиять на политику государств, способствуя установлению новых экономических отношений.

Насколько полезной была для вас статья?

Что такое фондовый рынок простыми словами

Фондовый рынок привлекает инвесторов возможностью получать пассивный доход и быструю прибыль. Но для этого нужно знать особенности работы данного финансового механизма.

- Понятие фондового рынка

- Особенности фондового рынка

- Структура фондового рынка

- Российский фондовый рынок

- Компании и инвесторы

- Акции на фондовом рынке

- Облигации федерального займа (ОФЗ) на фондовом рынке

- Корпоративные облигации на фондовом рынке

- Биржевые паевые инвестиционные фонды (БПИФ)

- Еврооблигации на фондовом рынке

- Депозитарные расписки на фондовом рынке

Понятие фондового рынка

Фондовый рынок — это место, где продаются и покупаются ценные бумаги. Он популярен среди инвесторов благодаря тому, что здесь можно быстро купить и продать активы, заработав на разнице их стоимости (в отличие от рынка недвижимости).

Простыми словами фондовый рынок — это обычный рынок, где происходит торговля, но в роли товара на нем выступают ценные бумаги. Рыночные цены на них формируются за счет спроса и предложения:

- чем выше спрос, тем дороже стоят активы;

- при падении спроса цены на бумаги снижаются.

Динамика цен отражается с помощью биржевых котировок. То есть заявленных цен на активы в рамках конкретной торговой площадки — биржи, на которой происходят торги. Отслеживая котировки, инвесторы решают покупать или продавать ценные бумаги.

Фондовый рынок предлагает инвесторам несколько способов заработка. Во-первых, трейдеры могут получать доход в виде дивидендов и купонов, которые выплачивают держателям акций и облигаций. Во-вторых, они зарабатывают на разнице в цене купли и продажи активов.

Особенности фондового рынка

В чем состоят особенности фондового рынка:

- торги производятся в рамках торговых площадок;

- активы, которыми торгуют на биржах, проходят специальный отбор;

- сделки купли-продажи оформляются централизованно;

- безопасность сделок гарантируются контролирующими и регулирующими органами.

Это означает, что все операции на фондовом рынке подлежат обязательному учету и контролю. Они осуществляются с помощью профессиональных участников и регулируются законодательством.

Структура фондового рынка

Фондовый рынок — крупная система, которая включает множество элементов. Помимо эмитентов, выпускающих ценные бумаги и инвесторов, приобретающих их, в нее входят:

- регуляторы, контролирующие деятельность всех механизмов;

- организации, обеспечивающие бесперебойную работу системы;

- участники, организующие доступ к торгам.

Деятельность фондового рынка в каждой стране контролируют различные регуляторы. В США за эту функцию отвечает Комиссия по ценным бумагам и биржам (SEC), в Европе — общий регулятор Евросоюза ESMA и национальные организации, в России — Центробанк РФ.

Бесперебойная работа рынка обеспечивается при помощи клиринговых центров и депозитариев. Первые осуществляют расчеты при покупке/продаже ценных бумаг. Вторые — ведут учет и хранят всю информацию по сделкам.

Доступ к торгам предоставляют биржи и брокеры. Биржи — это площадки, на которых проводятся сделки. А брокеры — профессиональные участники фондового рынка, с помощью которых любое физическое лицо может покупать и продавать финансовые активы.

Российский фондовый рынок

Структура фондового рынка России имеет четкую иерархию. Главный элементом, регулирующим эту отрасль, выступает ЦБ РФ. Центробанк выдает и отзывает лицензии у брокеров, контролирует деятельность бирж, принимает решения, от которых зависят все остальные участники. Например, ЦБ имеет право наложить ограничения на торговлю.

Основной объем всех торгов в России сосредоточен на двух биржах:

- Московская биржа MOEX . Крупнейшая площадка России, в рамках которой осуществляются операции на фондовом, валютном, срочном, денежном и товарном рынках. Объем торгов на фондовом рынке только за апрель 2023 года составил 3 016 млрд рублей.

- Санкт-Петербургская биржа SPBEX. На этой бирже торгуются ценные бумаги российских и зарубежных эмитентов. На ней обращаются более 2 000 акций и депозитарных расписок иностранных холдингов, а также бумаги ETF.

Биржи организуют и отвечают за проведение торгов. Они самостоятельно определяют время и порядок работы, имеют право приостанавливать проведение операций и вводить ограничения.

У каждой биржи есть свой клиринговый центр и вышестоящий депозитарий. У московской площадки за клиринг отвечает Национальный клиринговый центр, а депозитарием является Национальный расчетный депозитарий. У СПб биржи — Клиринговый центр МФБ и СПб банк в качестве депозитария.

Следующий уровень участников фондового рынка — брокеры. Они являются посредниками между инвесторами и биржами. Брокеры предоставляют пользователям приложения и сайты, с помощью которых те производят куплю/продажу ценных бумаг, отслеживают текущие котировки, получают рекомендации.

Физические лица не имеют прямого доступа к торгам. Поэтому все поручения на исполнение операций на фондовом рынке они передают через лицензированных брокеров, которых в России насчитывается более 250. При этом все ценные бумаги пользователей, ведущих торговлю через брокеров, хранятся на счетах депозитариев. Это гарантирует их сохранность и обеспечивает безопасность сделок.

Компании и инвесторы

На самом нижнем уровне иерархии фондового рынка находятся эмитенты и инвесторы, то есть продавцы и покупатели, которые подстраиваются под правила и требования регулирующих и организующих деятельность компаний.

Эмитентами являются все компании, которые выпускают ценные бумаги, обращающиеся на рынке. При этом они включают не только коммерческие организации, но и государственные структуры.

Эмитенты выпускают ценные бумаги двух разновидностей:

- Долевые. К ним относятся акции и ПИФы — бумаги, которые дают их владельцам право на долю в бизнесе.

- Долговые. Это разного рода облигации, векселя, то есть бумаги, которые являются долговыми расписками и гарантируют их владельцам возврат своих средств вместе с суммой дохода.

Инвесторами являются все компании и физические лица, которые покупают ценные бумаги на фондовом рынке. К ним относятся частные трейдеры, инвестиционные фонды, коммерческие организации, банки, государственные предприятия и т.д.

Как работает фондовый рынок

Для того, чтобы купить или продать актив, инвестор должен выбрать брокера, заключить с ним договор и пополнить счет, с которого будут списываться деньги при приобретении ценных бумаг.

Затем трейдер создает заявку, которую отрабатывают сразу же несколько организаций. Совершение сделки на фондовом рынке происходит следующим образом:

- Заявку на операцию купли/продажи принимает брокер. Именно он транслирует все заявки и ордера своего клиента в биржевую торговую программу. Он же является налоговым агентом, то есть оплачивает подоходный налог с прибыли пользователей.

- Заявка размещается на бирже — площадке, которая сводит продавцов и покупателей. Когда на бирже попадаются встречные заявки на покупку и продажу актива по согласованной сторонами цене, информация отправляется в клиринговый центр.

- Клиринговый центр производит расчеты по всем операциям с ценными бумагами. Именно с его счетов происходит перечисление денег на счета продавцов. Это гарантирует своевременную и полную оплату по сделке, даже если перечисление средств от покупателя задерживается.

- После того, как клиринговый центр осуществит перевод, он отправляет данные о нем в вышестоящий депозитарий. Эта организация отвечает за учет ценных бумаг, она регистрирует переход прав собственности на них. При этом она учитывает операции обобщенно, по брокерам и передает информацию нижестоящим депозитариям.

- Нижестоящие депозитарии учитывают активы конкретных инвесторов. Они отвечают за хранение ценных бумаг трейдеров. При этом они проводят сделки только по распоряжению вышестоящего депозитария. Без его подтверждения, такие компании не имеют права производить операции с активами клиентов.

За организацию торгов и совершение сделок биржа и брокер взимают с клиентов комиссию. Она списывается с брокерского счета инвестора и выражается в определенном небольшом проценте от величины сделки.

Вся информация по операциям и ценным бумагам хранится в личном кабинете клиента, созданном на сайте брокера. В любой момент инвестор может получить нужные ему отчеты и выписки.

Чтобы вывести средства со своего брокерского счета клиент должен оформить поручение. После этого брокер перечислит деньги ему на банковский счет, удержав причитающиеся государству налоги.

Чем торгуют на фондовом рынке

Чаще всего на фондовом рынке торгуют акциями, облигациями и биржевыми инвестиционными фондами. Кроме того, в качестве активов могут выступать еврооблигации, депозитарные расписки.

Акции на фондовом рынке

Акции — самый востребованный актив фондового рынка. По итогам 2022 года объем их покупок на Московской бирже превысил показатель в 240 млрд рублей.

Акция представляет собой ценную бумагу, которая отражаетт владение долей в акционерном обществе. Приобретая такой актив, его владелец становится совладельцем компании.

Акции бывают двух видов:

- Привилегированные. Гарантируют владельцу получение дивидендов при наличии прибыли. Но не дают права участвовать в принятии решений общества.

- Обыкновенные. Могут не приносить дивидендов, но дают право голоса.

Заработок на акциях строится на колебаниях цены покупки и продажи, а также на получении дивидендов.

Облигации федерального займа (ОФЗ) на фондовом рынке

ОФЗ — государственная долговая расписка. Владение такой бумагой дает право собственнику вернуть вложенные деньги и получить заранее оговоренный доход. Все условия фиксируются при выпуске облигаций.

Такие ценные бумаги являются самыми надежными, поскольку они обеспечиваются государством. За минимальный риск инвесторы платят невысокой доходностью — прибыль по этим активам одна из самых небольших.

Корпоративные облигации на фондовом рынке

Корпоративные облигации — долговые расписки, которые выпускают коммерческие компании для привлечения денежных средств. Доходность этих инвестиционных активов выше, чем государственных, но выше и риски инвесторов.

Самый крупный риск при покупке облигаций — дефолт их эмитента. В этом случае инвестор рискует потерять вложенные средства. Степень риска можно оценить по рейтингу активов.

Если облигации имеют рейтинг не менее ААА-ВВВ, они относятся к наиболее надежным. По таким бумагам вероятность получения дохода и возврата средств максимальная. Если рейтинг активов ниже, есть высокий риск невыполнения эмитентом своих обязательств.

Биржевые паевые инвестиционные фонды (БПИФ)

БПИФ — паевой фонд, который торгуется на бирже. Это средство коллективного инвестирования, когда средства всех участников направляются на приобретение портфеля активов. Всеми ценными бумагами, входящими в БПИФ, управляет управляющая компания.

Большинство БПИФов повторяют структуру различных биржевых индексов. То есть включают в своем составе те же активы, из которых состоит тот или иной индекс.

Еврооблигации на фондовом рынке

Еврооблигации — долговые бумаги российских компаний, которые выпущены за границей и торгуются в иностранной валюте. При этом эмитентом могут выступать как коммерческие, так и государственные организации.

Срок действия еврооблигаций составляет от 3 до 40 лет. Доход по таким бумагам может быть фиксированным или плавающим. Купоны по таким активам иногда можно получать в валюте, отличной от той, в которой они выпущены.

Депозитарные расписки на фондовом рынке

Депозитарная расписка — вторичная ценная бумага, которая выпускается на акции и облигации зарубежных компаний. Она позволяет инвестировать в активы иностранных организаций без необходимости выхода на международные биржи.

Суть действия таких ценных бумаг заключается в следующем:

- Активы иностранных компаний размещаются в специальном банке в стране, где выпущены бумаги.

- Банк другой страны выкупает эти активы и выпускает депозитарные расписки.

- Инвесторы вкладываются в расписки и фактически становятся владельцами ценных бумаг зарубежных эмитентов.

- Владельцы расписок получают дивиденды и купоны, приобретают право голоса и другие права собственников акций и облигаций.

Таким образом, фондовый рынок — привлекательное направления для инвестирования средств. Оно позволяет стать владельцем ценных бумаг и зарабатывать с помощью торговли на бирже.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.Источник https://wiki.fenix.help/yekonomika/fondovyy-rynok

Источник https://spmag.ru/articles/chto-takoe-fondovyj-rynok-prostymi-slovami

Источник

- Российский фондовый рынок